الرسم البياني بالأعمدة

الرسوم البيانية بالأعمدة هي أساس التحليل التقني. معظم الرسوم البيانية التي تراها في الكتب، والمجلات، وعلى شبكة الإنترنت هي رسوم بيانية بالأعمدة، لذلك من المهم معرفة ما يعنيه كل عنصر.

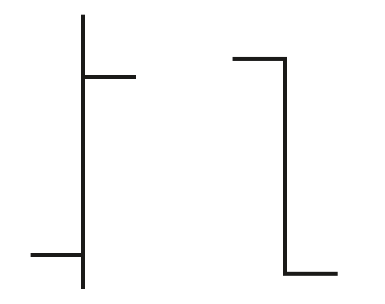

إن “العمود” على الرسم البياني بالأعمدة هو خط عمودي تدل قمته على أعلى سعر خلال الفترة ويدل قاعه على أقل سعر. على يسار العمود يوجد خط أفقي يدل على سعر الافتتاح وعلى اليمين خط أفقي آخر يدل على الإغلاق. وبالتالي يتضمن العمود جميع المكونات الأربعة الرئيسية للسعر — الافتتاح، أعلى سعر، أقل سعر، والإغلاق، وهو ما يُختصر أحياناً إلى OHLC.

تتيح لك جميع البرامج تحديد الزمن الذي يشمله العمود. يمكنك الحصول على أعمدة 5 دقائق، وأعمدة 15 دقيقة، وأعمدة ساعة، وأعمدة 4 ساعات، إلخ. في الفوركس، الأكثر شيوعاً هو استخدام أعمدة 15 دقيقة، وساعة و 4 ساعات، ويومية. توخى الحذر عند النظر في أعمدة رسم بياني جديد أعده شخص آخر. افتراضياً، عادة ما يكون الرسم البياني بالأعمدة يومي، ما لم ينص على خلاف ذلك.

مكونات العمود الأربعة

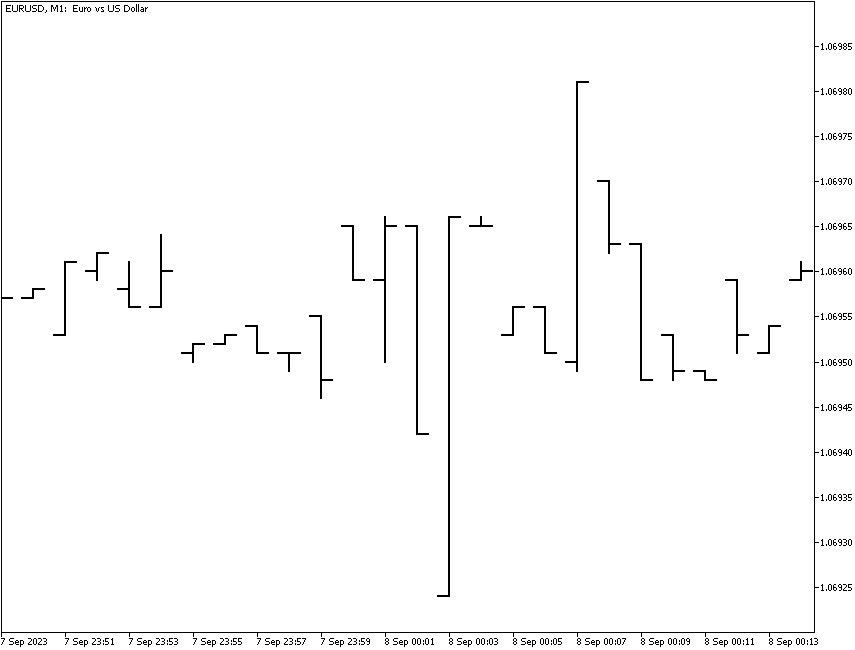

يشير سعر الافتتاح حرفياً إلى السعر الأول الذي تتم فيه الصفقة فعلياً في هذه الفترة. وعادة ما يكون سعر الافتتاح هو نفسه سعر الإغلاق السابق أو قريب جداً منه، ولكن تزيد أهمية سعر الافتتاح إذا كان بعيداً عن نهاية الفترة السابقة، وخاصة إذا كانت هناك فجوة افتتاحية. يظهر على الرسم البياني أدناه EUR/USD لدقيقة واحدة مع بضع فجوات افتتاحية صعوداً وهبوطا. يمكننا أن نفترض أنها ناجمة عن تقلبات السوق العالية أو نقص السيولة في بعض نقاط السعر.

لاحظ أن لدينا بعض الفجوات الافتتاحية على الأطر الزمنية الأعلى من دقيقة واحدة في الفوركس بسبب التداول شبه المستمر. الفرص الحقيقية الوحيدة لحدوث فجوات كبيرة هي (1) الفترة بين نهاية جلسة شيكاغو للعقود الآجلة وإعادة فتح جلسة غلوبيكس بعد ساعتين — حيث لا يتم إغلاق السوق الفورية خلال تلك النافذة و (2) من وقت إغلاق جلسة نيويورك يوم الجمعة إلى وقت افتتاح جلسة آسيا يوم الأحد بعد الظهر (صباحاً في آسيا) — فجوة أسبوعية.

أما الإغلاق هو آخر صفقة تتم ضمن الإطار الزمني الذي تحدده لتعريف العمود. وهو أهم نقطة بيانية على العمود لأنها تلخص المعنويات النهائية لهذه الفترة.

- عندما تكون المعنويات سلبية: يكون الإغلاق

- تحت الافتتاح

- عند أدنى سعر أو قريباً منه

- عندما تكون المعنويات إيجابية: يكون الإغلاق

- فوق الافتتاح

- عند أعلى سعر أو قريباً منه

إذا عُدنا إلى الشكل الأول، يمكنك ملاحظة أن افتتاح العمود الثاني هو عند أعلى سعر والإغلاق عند أقل سعر. الافتتاح عند أعلى سعر والإغلاق عند أقل سعر هو رسالة بأن شيئاً ما حدث خلال النهار لتحويل معنويات هذه الورقة المالية. هناك احتمالات كبيرة أن يكون أقل سعر في العمود التالي أدنى من هذا المستوى، وبالتالي يمكن وضع أمر بيع. على العكس من ذلك، افتتاح العمود عند أدنى سعر وإغلاقه عند أعلى سعر يعني أن فترة التداول القادمة ستشهد ارتفاعاً.

حجم العمود

بالإضافة إلى مواضع مكونات العمود، فإن حجم العمود مهم أيضاً. العمود الصغير (أي وجود مسافة صغيرة بين أعلى سعر وأقل سعر) يعني عدم وجود اهتمام من قبل كل من المشترين والبائعين. أما العمود الطويل، أي وجود مسافة واسعة بين أعلى سعر وأقل سعر، يعني وجود الكثير من الاهتمام بالشراء والبيع.

تُسمى المسافة بين أعلى سعر وأقل سعر نطاق التداول، والعمود الغريب القصير الذي يختلف في حجمه أو تكوينه عن مكون العمود الذي يسبقه يجب أن يحظى باهتمامك.

- هناك نمط معين يجب مراعاته وهو سلسلة من الأعمدة صغيرة النطاق، كأن يكون طولها 40 نقطة مثلاً، في حين يكون متوسط النطاق بين أعلى سعر وأقل سعر هو 65 نقطة. وجود سلسلة مثل هذه يعني عادة عدم وجود حسم مما سيؤدي إلى اختراق في أحد الاتجاهين. إذا كانت لديك فكرة عن ما قد يؤثر على الاختراق، مثل بيان صحفي قادم، يمكنك وضع أمر في وقت مبكر.

- أحد الأنماط الأخرى هو سلسلة من الأعمدة واسعة النطاق، مما يعني أن التداول سريع ومحتدم. يعتبر "النطاق واسعاً" إذا كان أكبر بكثير من المتوسط، وليكن 160 نقطة مثلاً عندما يكون المتوسط هو 100. لا يمكن للمتداولين مواصلة التداول في مثل هذا النطاق الواسع — حيث ستكون الخسائر اللحظية كبيرة جداً، وإلى جانب ذلك، فإن التداول السريع والمحتدم يخلق توتراً بين المتداولين. يصبح المتداولون منهكين حرفياً عند التداول بهذه الوتيرة. كن حذراً عند دخول السوق عندما يكون حجم الأعمدة فوق المتوسط. قد يكون الأمر مُنهكاً.

موضع العمود في السلسلة

كما ذكر أعلاه، يمكننا اعتبار أن معنويات عمود تكون مخبأة في جزئياً نمط الأعمدة الذي يسبقه. في الواقع، هناك تعريف واحد للاتجاه الصعودي وهو سلسلة من الأعمدة التي تحتوي على قمم صاعدة وقيعان صاعدة في معظم الأعمدة، والاتجاه الهبوطي هو سلسلة تحتوي على قمم هابطة وقيعان هابطة. لاحظ أن كلمة معظم الأعمدة تعني غالبية الأعمدة وليس جميعها. على المحلل أن يقرر عدد الأعمدة التي يعتبرها أغلبية قبل تحديد الاتجاه. على الرسم البياني اليومي، نقول أن 5 من أصل 7 هو عدد كافي.

نصيحة احترافية: إذا كنت تستخدم الكثير من المؤشرات، مثلاً من 6 إلى 8، ووجدت أن نصفها يقول شراء ونصفها يقول بيع، فأفضل طريقة هي تحميل رسم بياني جديد دون مؤشرات على الإطلاق وقم بإلقاء نظرة على الأعمدة، أي على مواضع مكونات العمود ومواضع الأعمدة المختلفة في سياق هذه السلسلة. هناك احتمالات كبيرة أن هذا الإجراء سوف يُسفر عن نتيجة حاسمة.