التداول على المدى القصير

يختلف مفهوم التداول على "المدى القصير" من شخص لآخر، إلا أن هذا المصطلح يطلق في تجارة الفوركس على الصفقات التي تستمر أقل من يوم واحد. تحدث هذه الصفقات عادةً خلال جلسة تداول واحدة (مثل جلسة لندن/أوروبا أو نيويورك)، والتي تستغرق كل منها ما بين 6-8 ساعات. ولتوضيح مفهوم "المدى القصير" بمزيد من التفصيل، سنركز على الصفقات التي يحتفظ بها المتداول لفترة تتراوح من 240 دقيقة (4 ساعات) إلى ساعة واحدة إلى 15 دقيقة أو حتى 5 دقائق.

تكمن الميزة الرئيسية للتداول على المدى القصير في تجنب مخاطر البقاء في السوق لفترات طويلة. إذا كنت تتداول لمرة أو مرتين فقط خلال اليوم ولا تستغرق فترة الاحتفاظ بصفقاتك سوى بضعة ساعات، فهذا يعني أن رأسمالك في أمان معظم الوقت تقريباً. وعلاوة على ذلك، يساعد تخصيص جزء صغير من اليوم لممارسة التداول في أخذ قسط من الراحة بعيداً عن توترات السوق. يمكن لمتداولي المدى القصير الابتعاد عن مجريات الأحداث في السوق وبالتالي تجنب الحاجة إلى الجلوس لساعات طويلة أمام شاشة الحاسوب. أما العيب الرئيسي للتداول على أطر زمنية قصيرة المدى فيتمثل في أنه يجعل المتداول أكثر قلقاً على خسارة الفرص التي تظهر أمامه وبالتالي قد يتخذ قراراته في بعض الأحيان بشكل متسرع وغير مدروس.

تعتمد معظم الصفقات قصيرة المدى على مجموعة معينة من التشكيلات/النماذج السعرية وبعض المؤشرات الأخرى عوضاً عن تتبع الاتجاه. في واقع الأمر، يفضل بعض المتداولين عدم إيلاء اهتمام كبير للترند الرئيسي كي لا يشتت انتباههم، فيما يفضل البعض الآخر تجنب أي صفقات لا تنسجم مع الاتجاه الرئيسي ويرون فيها استراتيجية أقل مخاطرة. لا يسير الأمر على هذا النحو دائماً، خصوصاً وأنه حتى الاتجاهات القوية والمتماسكة تتعرض لموجات تصحيحية. ولكن وفق المقولة التي ترى بأن الساعة المعطلة سوف تخبرك بالوقت الصحيح مرتين في اليوم، فإن جعل التداول مقتصراً على اتجاه الترند الرئيسي قد يساعدك في الأجل الطويل على تعزيز ربحية استراتيجية التداول.

يعود الفضل في ابتكار أشهر أسلوب للتداول على المدى القصير إلى توبي كرابل والذي شرحه بالتفصيل في كتابه بعنوان التداول اليومي مع نماذج السعر قصيرة المدى واختراق النطاق الافتتاحي (1990). يشير هذا الكتاب إلى أن اختراق النطاق الصعودي يمثل إشارة شراء إذا اجتمعت ثلاثة عوامل في نفس الوقت:

- الفجوة الافتتاحية أعلى من سعر إغلاق الفترة السابقة.

- شمعة الافتتاح تلي شمعة داخلية أو دوجي، في إشارة إلى حدوث تغير كبير في توجهات السوق.

- النطاق الافتتاحي ظل يتراجع على مدار أخر 3-10 أيام.

صُمم مفهوم النطاق الافتتاحي بشكل خاص لأسواق الأسهم والتي تتميز بوجود أسعار افتتاح وإغلاق واضحة. يختلف الأمر في سوق الفوركس حيث تمتد فترة الافتتاح في نيويورك مثلاً لأكثر من ساعة خلال الفترة المحصورة بين 8:00 إلى 9:00 بتوقيت الساحل الشرقي فيما يمكن أخذ عدة أسعار للإغلاق طالما تقع في الفترة بين 16:00 إلى 18:00. ينظر مزودي خدمات البيانات إلى الساعة 17:59 باعتبارها وقت الإغلاق ولكن في الممارسة العملية يكون معظم المتداولين قد تركوا مكاتبهم بحلول هذا الوقت. لا يعني ذلك أن أسلوب اختراق النطاق الافتتاحي لا يمكن تطبيقه في الفوركس بسبب محدودية عدد الفجوات السعرية. الوقت الحقيقي للإغلاق في سوق الفوركس يأتي يوم الجمعة مع انتهاء جلسة نيويورك فيما يأتي وقت الافتتاح الوحيد مع افتتاح التعاملات مساء الأحد، حتى برغم أننا قد نحصل على ما يشبه الفجوات السعرية عند الانتقال من الفترة الآسيوية إلى الفترة الأوروبية. لا تكمن المشكلة في محدودية ظهور الفجوات السعرية في سوق الفوركس ولكن في أن حدوث هذه الفجوات يعكس بالضرورة حدوث شيء هام— وهو ما لا يتفق مع نموذج كاربيل للفجوة الافتتاحية.

من بين الأسماء اللامعة الأخرى في مجال التداول عبر الإنترنت ليندا راشكي ولاري كونورز مؤلفي كتاب ذكاء الشوارع (1996). يذكر المؤلفان العديد من الاستراتيجيات المختلفة، والتي يطلقان على بعضها أسماء لطيفة مثل "الكرة والدبابيس" ولكن تكمن الفائدة الرئيسية لهذا المحتوى في ترسيخ مفهوم تحديد النماذج. الأمر ليس بالصعوبة التي قد يبدو عليها للوهلة الأولى. على سبيل المثال، تتحدث راشكي عن قاعدة "تداول السوينغ" والتي تنطوي على الشراء من القيعان الجديدة والبيع عند القمم الجديدة، وهو أمر يحقق نتائج جيدة على إطار الأربع ساعات في الفوركس. ربما تكون تلك واحدة من مزايا رسم الخطوط الأفقية عند القمم والقيعان القديمة، وتوقع انعكاس السعر بمجرد اقترابه منها مرة أخرى.

المصدر الثالث للتداولات قصيرة المدى هو كتاب تداول ما تراه : كيف تربح من التعرف على النماذج (2007) والذي كتبه لاري بيسافينتو. يلقي هذا الكتاب الضوء على نموذج الهارمونيك ABCD والذي قدمه جارتلي للمرة الأولى في عام 1936. بغض النظر عن رأيك في أرقام فيبوناتشي وما إذا كان هناك أي ترتيب خفي من الأرقام في هذا العالم يمكنه أن يؤثر على أسعار العملات، لا يمكن إنكار أن الارتدادات في سوق الفوركس على المدى القصير تحترم مستويات 50% و62% بأكثر مما يحدث على المخططات اليومية. قد يبدو هذا الأمر أقرب إلى النبوءة التي تحقق نفسها بنفسها نتيجة اعتقاد عدد كبير من المتداولين في صحتها.

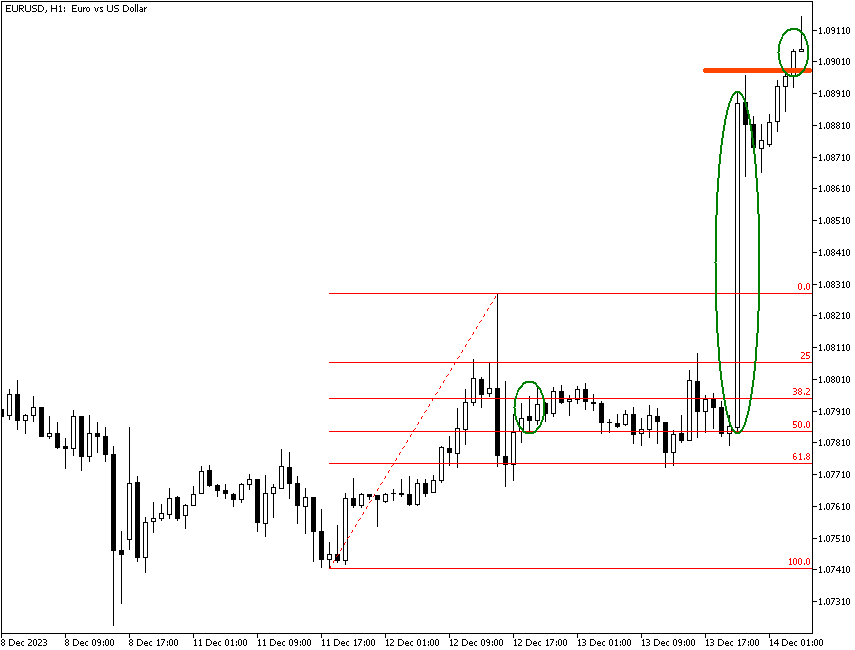

على الرسم البياني أدناه، يمكننا رؤية زوجEUR/USD على إطار الساعة. نرى في البداية حركة من القمة إلى القاع يعقبها تصحيح هبوطي من المستوى 61.8%. ستلاحظ أن السعر فشل في مواصلة التراجع. إذا لم تكن تستطيع البيع عند هذه النقطة يمكنك التفكير في الشراء لاحقاً. ستحصل على فرصة الشراء الأولى عندما يتراجع السعر إلى حدود المستوى 50% فيبوناتشي (الدائرة الأولى). لديك فرصة شراء ثانية عندما يتجاوز السعر أعلى قمة سابقة (الدائرة الثانية)، وفرصة شراء ثالثة عندما يكسر السعر أعلى أخر قمة (الخط الأحمر الأفقي). تعرضت هذه السلسلة السعرية لمفاجأة صادمة بعد ارتداد بالغ القوة في المنطقة المحصورة بين الدائرتين الأولى والثانية، وهو ما يذكرنا بحقيقة عدم وجود نماذج مثالية يمكن أن يحترمها السوق على الدوام. كما يجب أن تذكرك هذه الحادثة بأن النموذج قد يخبرك بالوقت المناسب للشراء ولكن من الصعب أن يخبرك بالوقت المثالي للبيع. على إطار الساعة، قد يكون من الصعب استخدام أوامر الوقف المتحركة وبالتالي قد يكون البديل العملي هو إدارة الصفقة باستخدام أوامر ثابتة لإيقاف الخسارة وجني الأرباح.

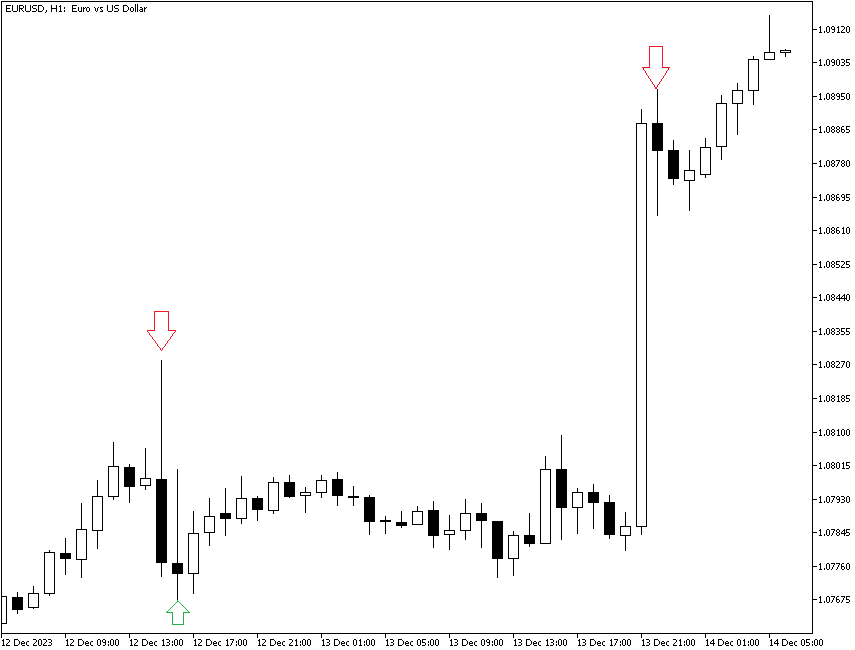

لاحظ وجود طريقة أخرى للتداول على هذا الرسم البياني على إطار الأربع ساعات. تطبيق قاعدة راشك لشراء القيعان الجديدة وبيع القمم الجديدة قد تكون أيضاً طريقة مربحة وربما أقل إرهاقاً:

لا توجد طريقة واحدة صحيحة لإجراء التداولات قصيرة الأجل. هناك العديد من الأساليب التي يمكن أن تحقق نتائج جيدة على قدم المساواة طالما كان بمقدورك تحديد النموذج وكانت لديك فكرة واضحة حول كيفية تطوره والمناطق المثلى للدخول والخروج لتحقيق أرباح مستمرة من خلال خطة التداول المتبعة. تذكر أن موثوقية النماذج السعرية تتراجع بشدة عند النظر إليها على إطارات الدقيقة الواحدة أو 5 دقائق.