Análisis del diferencial de volumen (VSA)

Contenido

- El origen del análisis del diferencial de volumen

- ¿Por qué es tan importante el volumen?

- Qué pueden decirle las velas en el análisis del diferencial de volumen

- Reglas básicas del análisis del diferencial de volumen

- Ejemplos de validación y anomalía

- Tres pasos para analizar gráficos de velas en el Análisis del Diferencial de Volumen

- Análisis de tendencias y ciclos en el VSA

- Patrones de velas

- Soporte y resistencia

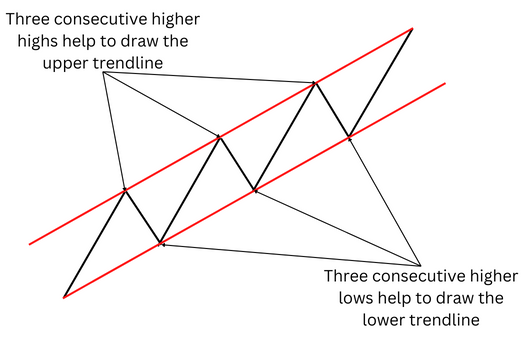

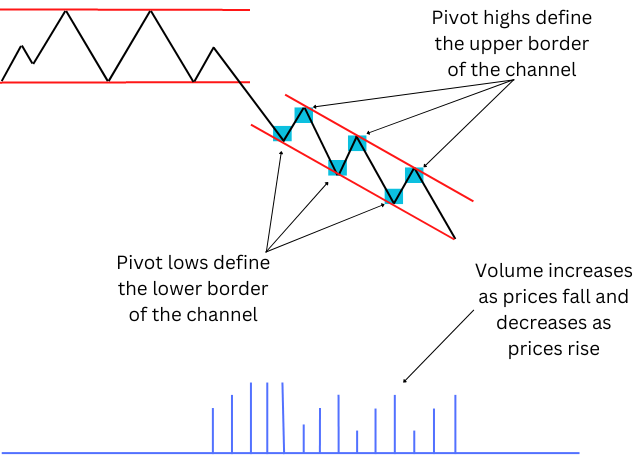

- Líneas de tendencia dinámicas con puntos pivote aislados

- Conclusión

Al analizar el mercado Forex, la mayoría de los operadores se centran en los precios y sus movimientos. Eso tiene sentido. Al fin y al cabo, comprar barato y vender caro es la base del trading. Pero el precio no es la única métrica para juzgar el mercado. El volumen también puede ser un factor a tener en cuenta en el análisis. Si, por ejemplo, unos pocos operadores deciden vender una divisa, no significa gran cosa. Pero si miles de operadores deciden hacer lo mismo, probablemente merezca atención. Pero el volumen en sí tampoco puede decir mucho. Saber cuántos participantes hay en el mercado no resulta muy útil si no se sabe lo que hacen. Por eso, combinar el estudio de los movimientos de los precios y del volumen que los acompaña puede parecer una buena idea. Este tipo de análisis puede ser una herramienta que le ayude a comprender lo que está ocurriendo en el mercado y hacia dónde puede dirigirse. La forma de análisis que estudia tanto la acción del precio como el volumen se denomina Análisis del Precio y el Volumen, Análisis del Diferencial de Volumen. La palabra "diferencial" de este último nombre se refiere al diferencial entre el precio de apertura y el de cierre. En este artículo se utilizará la abreviatura en inglés VSA, que viene de "Volume Spread Analysis". El VSA se realiza normalmente en gráficos de velas. Otros tipos de gráficos, como los de barras, líneas o Kagi, son poco adecuados para ello. En el presente artículo se explican los fundamentos del Análisis del Diferencial de Volumen, así como conceptos más profundos, como el estudio de los gráficos de velas, las tendencias, la oferta y la resistencia dentro del paradigma del VSA.

El origen del análisis del diferencial de volumen

El nombre Richard Wyckoff suele salir a relucir cuando se habla del origen del VSA. Fue un inversor bursátil estadounidense, así como fundador y editor de la revista Magazine of Wall Street. Tras alcanzar el éxito en los mercados financieros, decidió convertirse en educador y enseñar a otros inversores y operadores para que pudieran seguir sus pasos. Una de sus aportaciones a la teoría del trading fueron tres leyes básicas:

- La ley de la oferta y la demanda. Es la más sencilla de entender de las tres leyes y, probablemente, la más conocida. Postula que la oferta y la demanda acaban por equilibrarse. Si la demanda es alta y la oferta baja, los precios subirán hasta que la demanda descienda al nivel en que la oferta pueda satisfacerla. Si la demanda es baja y la oferta alta, los precios bajarán hasta que la demanda aumente lo suficiente para absorber el exceso de oferta.

- La ley de causa y efecto. Postula que a la "causa" le seguirá un "efecto" que será proporcional a la "causa". Si la "causa" es fuerte, el "efecto" resultante (tendencia) también lo será. Una "causa" débil dará lugar a una tendencia débil.

- La ley del esfuerzo frente al resultado. Establece que el resultado debe reflejar la cantidad de esfuerzo invertido para conseguirlo. En otras palabras, una gran cantidad de volumen debería dar lugar a un movimiento significativo del precio (diferencial). Si el diferencial es pequeño, esto debería significar que el volumen también fue pequeño. Cualquier desviación de esta norma debe considerarse una anomalía.

¿Por qué es tan importante el volumen?

Pero, ¿no debería bastar el precio para el análisis? Al fin y al cabo, es lo que, en última instancia, impulsa las decisiones de los operadores. Entonces, ¿por qué preocuparse de lo grande o pequeño que sea el volumen? ¿No debería reflejarse de todos modos en los movimientos de los precios, como postula la tercera ley de Wyckoff? Volvamos a la comparación anterior de un operador frente a mil. Afirmaba que un operador no es importante mientras que mil sí lo son. Esto no siempre es necesariamente correcto. Y es que la afirmación no tiene en cuenta de qué tipo de operadores estamos hablando. Si ese único operador es un gran banco y los mil operadores son simples operadores minoristas, es probable que no tengan posibilidades de competir con el banco. Muchos expertos del mercado suelen decir que los operadores minoristas casi siempre pierden al final. Y esa es la razón por la que los defensores del Volume Spread Analysis piensan que el VSA es tan importante: creen que los mercados están manipulados. Los bancos, varios fondos y otras grandes instituciones financieras son los que dirigen los mercados, no el ciudadano de a pie que intenta incursionar en el trading. Disponen de medios para influir en los mercados de una forma que los operadores minoristas son sencillamente incapaces de conseguir. Y eso no incluye solo su gran capital, sino también su conocimiento íntimo del equilibrio actual entre oferta y demanda, que no está al alcance de los operadores normales, y su capacidad para influir en los medios de comunicación para dirigir el sentimiento del mercado de la manera que esos insiders necesitan. Mientras que el trading con información privilegiada se considera un delito cuando se trata de una persona normal, las grandes instituciones no solo pueden hacerlo, sino que incluso tienen licencia para ello. Algunos piensan que demuestra que los mercados son intrínsecamente injustos. Otros sostienen que esas instituciones desempeñan una labor esencial como creadores de mercadoproporcionando liquidez a los mercados. Sea como fuere, los partidarios del VSA sostienen que, para operar con éxito, es imprescindible comprender lo que hacen actualmente los creadores de mercado. Si ha operado en bolsa durante algún tiempo, probablemente habrá oído el dicho "siga al dinero inteligente". Bueno, se supone que esos insiders son dinero inteligente. Pero, ¿cómo saberlo? No se lo van a decir y no se muestran abiertos en sus acciones. Aquí es donde entra en juego el volumen. De acuerdo con el análisis del diferencial de volumen, es difícil ocultar el volumen. Sí, los defensores del VSA piensan que los insiders aprendieron a ocultar sus acciones repartiendo las compras y las ventas a lo largo de un período de tiempo, de modo que su influencia sobre los mercados no fuera evidente. Aun así, los partidarios del VSA creen que un observador atento debería ser capaz de percibir cambios en el volumen que indiquen una fuerte actividad en el mercado. Como establece la tercera ley de Wyckoff, el resultado debe ser proporcional al esfuerzo. Por lo tanto, si un movimiento significativo de los precios al alza o a la baja va acompañado de un aumento del volumen, entonces este movimiento es válido y no una anomalía. En otras palabras, el volumen valida los movimientos de los precios. Se supone que el análisis del diferencial de volumen también le ayuda a comprender cuándo comienza un ciclo o tendencia y en qué punto se encuentran actualmente los precios precisamente en el ciclo/tendencia. Lo interesante es que la opinión generalizada es comprar cuando los precios suben y vender cuando empiezan a bajar. Pero los partidarios del VSA sostienen lo contrario. Para entender su punto de vista, imaginemos un mayorista. Cuando sus existencias son bajas tras haber vendido todos sus productos y haber bajado los precios, empiezan a comprar productos a precios bajos. Cuando los inventarios están llenos y los precios han subido debido a la escasez de la mercancía (ya sea real o fabricada por los medios de comunicación), el mayorista empieza a vender mercancía hasta que los inventarios se vacían y los precios vuelven a bajar. Después, el ciclo continúa. Y así es como funcionan, supuestamente, los creadores de mercado. Cuando los precios registran una fuerte caída acompañada de un gran volumen, es señal de venta por pánico por parte de los operadores minoristas, mientras que el dinero inteligente está comprando. Una fuerte subida de los precios, corroborada por el volumen, sugiere que el dinero inteligente está vendiendo, mientras que los operadores regulares están comprando por miedo a perderse algo (FOMO por sus siglas en inglés). El mercado Forex es un caso especial en el VSA. El problema es que el Forex no informa del volumen real. En su lugar, se sustituye por un volumen de ticks. No es una herramienta ideal. Diferentes brókeres pueden reportar diferentes volúmenes de ticks para el mismo par de divisas en el mismo período. La precisión de los datos depende de si el bróker está suscrito a los costosos servicios de uno de los proveedores de datos mayoristas. Pero los estudios dicen que el volumen de ticks muestra una precisión de alrededor del 90% a la hora de representar la verdadera actividad del mercado. Y como el volumen está directamente correlacionado con la actividad del mercado, el volumen de ticks puede considerarse un sustituto válido del volumen real. Para resumir la importancia del volumen. Valida los movimientos de los precios. Revela manipulaciones en mercados manipulados. Y muestra el sentimiento real del mercado en mercados puros.

Qué pueden decirle las velas en el análisis del diferencial de volumen

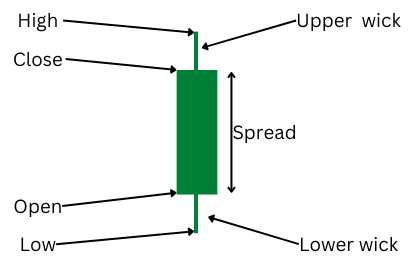

Como se ha dicho en la introducción, el Análisis del Diferencial de Volumen se realiza en gráficos de velas, ya que no es adecuado para otros tipos de gráficos. Afortunadamente, no debería ser un problema para la mayoría de los operadores, ya que los gráficos de velas son posiblemente el tipo de gráfico más popular entre los operadores de Forex. Aunque probablemente esté familiarizado con el concepto básico de una vela en un gráfico de velas, le será útil refrescar la memoria. En función del marco temporal elegido, cada vela puede representar un minuto, cinco minutos, quince minutos, media hora, una hora, cuatro horas, un día (una sesión de negociación completa), una semana o un mes. Así es como se ven las velas y cuáles son sus partes básicas:

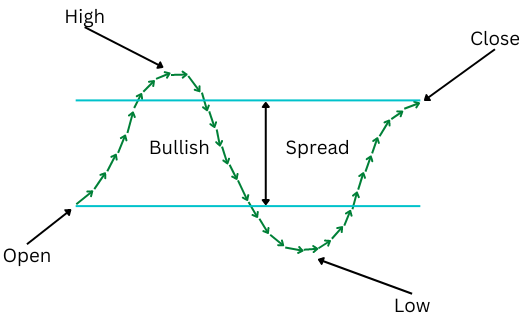

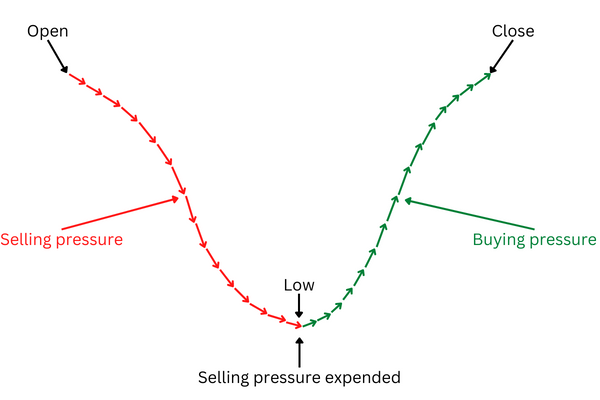

El cuerpo de la vela muestra el diferencial entre los precios de apertura y cierre. Dependiendo del color de la vela o de su cuerpo, puede ser alcista o bajista. En nuestro ejemplo, una vela alcista se indica por el color verde y bajista por el color rojo. En el esquema de colores por defecto de MetaTrader, una vela alcista tiene un cuerpo vacío (negro), mientras que una vela bajista tiene un cuerpo relleno (blanco). En una vela alcista, la parte inferior del cuerpo muestra un precio de apertura y la parte superior muestra un precio de cierre. En una vela bajista, ocurre lo contrario: la parte superior del cuerpo muestra un precio de apertura y la parte inferior muestra un precio de cierre. Las mechas muestran el máximo y el mínimo del período de tiempo elegido. En aras de la simplicidad, el resto del artículo utilizará un marco temporal diario para la discusión de las velas y los movimientos de los precios. Por lo tanto, cada vela representa una sesión de negociación. En este caso, las mechas muestran el máximo y el mínimo de la sesión. Para entender cómo los movimientos de los precios durante una sesión pueden formar una vela y sus partes, observe la siguiente representación visual de los movimientos de los precios durante una sesión:

En este ejemplo, los precios subieron después de la apertura de la sesión, pero los vendedores tomaron el control y movieron los precios por debajo del nivel de apertura, solo para que los compradores recuperaran el control y empujaran los precios al alza para cerrar por encima del nivel de apertura. Esto crearía una vela alcista, con las mechas mostrando el máximo y el mínimo de la sesión y el cuerpo de la vela mostrando el diferencial entre la apertura y el cierre. En el Análisis del Diferencial de Volumen, las partes más importantes de la vela son el diferencial y las mechas. Esto se debe a que el VSA considera que las velas no solo representan los movimientos de los precios, sino también el sentimiento del mercado. Según esta interpretación, el diferencial muestra la fuerza del sentimiento. Un diferencial amplio indica un sentimiento fuerte. Un diferencial estrecho sugiere que el sentimiento es débil. Las mechas muestran los cambios de sentimiento durante la sesión. Al fin y al cabo, si el sentimiento fuera constante durante la sesión, no habría mechas. Por ejemplo, si el sentimiento fuera consistentemente alcista, el precio estaría subiendo constantemente desde la apertura hasta el cierre sin ir por debajo de la apertura ni por encima del cierre, por lo tanto no crearía máximos ni mínimos durante la sesión (o, técnicamente, el máximo sería el mismo que el precio de cierre y el mínimo sería el mismo que el precio de apertura) y no habría mechas en la vela. Veamos más de cerca cómo se forman las mechas y qué revelan sobre los cambios en el sentimiento. Para que los ejemplos sean más claros, supondremos que el precio terminó la sesión en el mismo nivel en el que empezó. En otras palabras, el diferencial es cero. He aquí un ejemplo de cómo se formará una mecha superior en una situación de este tipo:

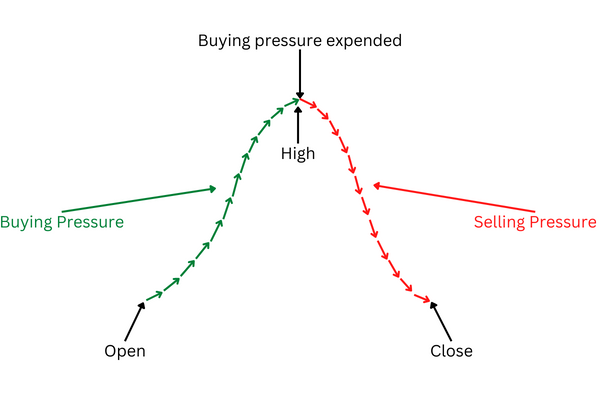

En este ejemplo, el precio comenzó la sesión moviéndose al alza. Pero, a medida que el precio ha ido subiendo, los vendedores han empezado a acudir al mercado. Al cabo de un rato, se impusieron a los compradores porque el precio era demasiado alto y el precio volvió a su punto de partida. Pero, ¿qué nos dicen esos movimientos de precios sobre el sentimiento? En primer lugar, muestran que el sentimiento se invirtió completamente durante la sesión. En segundo lugar, el sentimiento era bajista al final de la sesión. ¿Significa esto un cambio de tendencia? No necesariamente. Para ello hay que tener en cuenta el panorama general y combinar el precio y el volumen en el análisis. Y esto era solo un simple ejemplo teórico de cómo se puede crear una mecha superior. ¿Cómo se verá este movimiento de precios en un gráfico? Veamos la mecha superior creada:

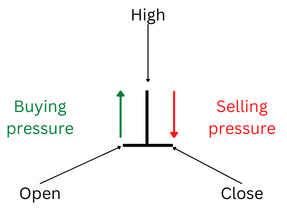

El siguiente ejemplo muestra cómo se crea una mecha inferior:

En este ejemplo, el precio comenzó la sesión con un movimiento a la baja. Pero, a medida que iba cayendo, el precio empezó a resultar cada vez más atractivo para los compradores. Como resultado, los compradores empezaron a acudir al mercado en mayor número, superando finalmente a los vendedores y haciendo subir de nuevo el precio. En este caso, el sentimiento del mercado también se invirtió por completo durante la sesión bursátil. Pero, a diferencia del ejemplo anterior, el mercado cerró con un sentimiento alcista, ya que el precio se movía al alza antes del cierre. Y aquí está la mecha inferior resultante, creada por el movimiento del precio:

Reglas básicas del análisis del diferencial de volumen

La gente que utiliza el Volume Spread Analysis afirma que hay seis reglas básicas que cualquier operador que quiera utilizar el VSA debería recordar.

- El análisis del precio y el volumen es un arte, no una ciencia. Aunque los datos utilizados en el análisis técnico pueden ser precisos, la interpretación de los mismos puede variar de un operador a otro. Por eso el VSA puede ser algo subjetivo y a veces depender más de la intuición que de los datos concretos. Otro resultado de esta norma es el hecho de que el VSA se presta mal a la automatización. Aunque se puede intentar crear un algoritmo utilizando el VSA, en última instancia, el Análisis del Diferencial de Volumen funciona mejor cuando un humano toma las decisiones, no un robot.

- El VSA requiere paciencia. Cualquier operador que utilice el Análisis del Diferencial de Volumen debe aprender a ser paciente (aunque la paciencia es una buena característica para el trading en general). El mero hecho de que haya registrado una señal de trading no significa que deba entrar en el mercado. Los mercados suelen tener una fuerte inercia y tardan en invertir su impulso. Al fin y al cabo, cuando los compradores empiezan a superar a los vendedores (o viceversa), estos últimos no suelen rendirse inmediatamente e intentan mantenerse firmes durante un tiempo. Por eso, cuando reciba una señal de trading, no actúe inmediatamente, sino prepárese para el cambio que se avecina.

- Usted quiere consistencia en sus datos, no precisión. Si se comparan las velas de diferentes brókeres y plataformas de trading, incluso las velas que representan la misma sesión de negociación pueden variar ligeramente (y a veces significativamente). Esto se debe a que los distintos brókeres pueden utilizar diferentes fuentes de datos. Además, la potencia de cálculo de su PC, la velocidad de su conexión a Internet y otros factores similares pueden afectar a los datos que le muestra su plataforma de trading. Y el volumen también es relativo. Pero la consistencia de los datos es más importante que su precisión. Si los datos muestran que el volumen es significativamente superior o inferior a la media, siempre que esto sea correcto, no importa exactamente cuál sea el volumen actual y la media. Por eso, siempre que utilice la misma fuente de datos, puede confiar en el análisis del precio y el volumen con relativa seguridad.

- El VSA requiere práctica. Esta es sencilla. Lleva tiempo y esfuerzo dominar el VSA y aprender a ajustarlo a su estilo de trading. Tenga paciencia y aprenda de tus errores, y al final obtendrá su recompensa.

- Combine el VSA con el análisis técnico habitual. Aunque el análisis del diferencial de volumen es una herramienta poderosa, debe complementarse con otros tipos de análisis técnico. En particular, las tendencias, así como los soportes y las resistencias, son especialmente importantes para utilizar con éxito el VSA.

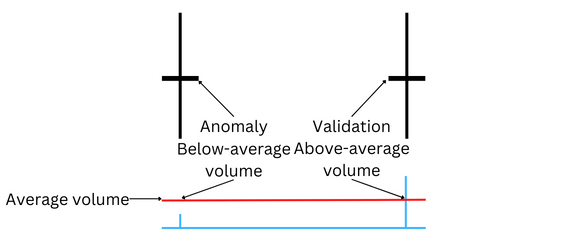

- Busque la validación o la anomalía. Esta es probablemente la regla más importante. En esencia, cuando se utiliza el VSA solo se hace una cosa: buscar una validación o una anomalía. Si el volumen valida el precio, es probable que este siga comportándose igual que antes. La anomalía (disparidad entre el comportamiento del volumen y del precio) señala un posible cambio o giro de la tendencia. En el próximo capítulo se tratarán con más detalle la validación y las anomalías.

Ejemplos de validación y anomalía

Para ayudarle a entender qué movimientos de precios considera el Análisis del Diferencial de Volumen como una validación y qué considera como una anomalía, este capítulo le proporcionará ejemplos de validaciones y anomalías en gráficos de velas.

Ejemplos de una sola vela

Empecemos por algo fácil. Para ello, nos fijaremos en el aspecto que puede tener una validación o una anomalía en una sola vela.

Validación

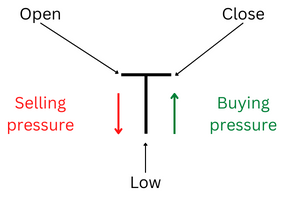

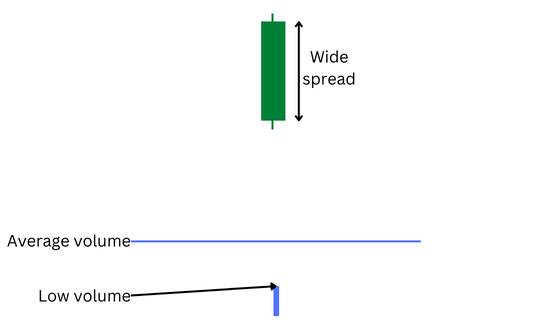

El primer ejemplo muestra una vela con un spread amplio y mechas pequeñas:

Aquí, podemos ver un movimiento significativo del precio. Según la tercera ley de Wyckoff, un gran esfuerzo debería ser responsable de este resultado. Y, efectivamente, el volumen lo confirma, al ser elevado. Según el VSA, esto significa que el volumen valida el precio. Pero, ¿qué puede decirnos este ejemplo sobre el mercado? Según el VSA, dos cosas:

- El movimiento de los precios era legítimo y los insiders no estaban manipulando el mercado.

- El sentimiento de mercado es alcista (y fuerte, teniendo en cuenta que las mechas son pequeñas) y, si tiene posiciones en largo, debería mantenerlas.

Veamos otro ejemplo. Esta vez, el spread es estrecho y las mechas son pequeñas:

En este ejemplo, el movimiento del precio es pequeño. Una vez más, el resultado debe seguir al esfuerzo. ¿Sucedió así en este caso? En efecto, así fue, ya que el volumen fue inferior a la media.

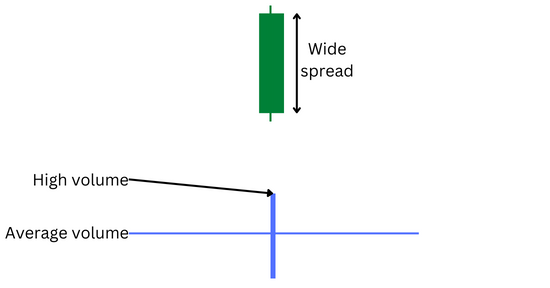

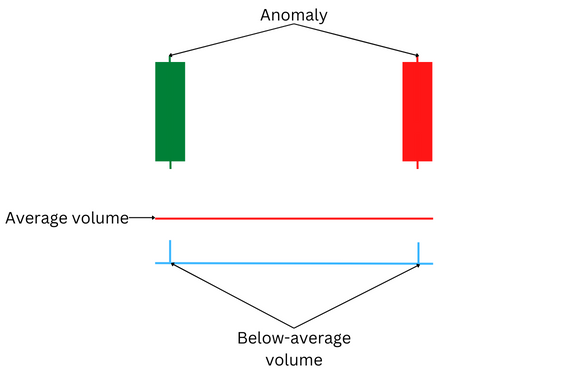

Anomalía

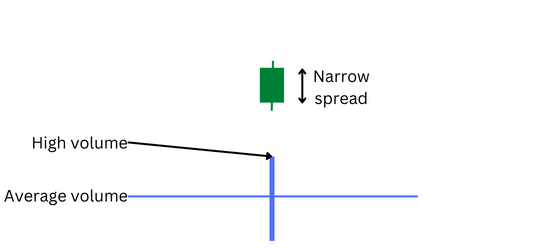

Veamos ahora ejemplos posiblemente más emocionantes: las anomalías. El análisis del diferencial de volumen considera que una anomalía es una situación en la que el precio y el volumen se contradicen. Fíjese en este ejemplo:

Aquí, el movimiento del precio es significativo. Según la tercera ley de Wyckoff, debe ser el resultado de un gran esfuerzo. Sin embargo, no fue así, ya que el volumen fue inferior a la media. ¿Qué puede significar esto? Los partidarios del VSA postulan que una anomalía de este tipo puede significar una de dos cosas:

- Puede ser una señal de que los insiders están sondeando el mercado. Fijan el precio más alto, pero sin comprometerse con el movimiento, esperando a ver si el mercado responde. Y el bajo volumen sugiere que el mercado no responde, ya que los compradores consideran que el precio es demasiado alto.

- Otra posibilidad es que los insiders estén intentando cazar los stop-loss de los operadores minoristas, obligándoles a cerrar sus posiciones en corto.

En cualquier caso, el VSA sugiere que un movimiento alcista de este tipo es una trampa y no sugiere que el mercado sea realmente alcista. Veamos ahora un ejemplo opuesto:

Como puede ver aquí, el movimiento del precio es pequeño. Y la tercera ley de Wyckoff sugiere que el esfuerzo también debe ser bajo para provocar un resultado tan pequeño. Pero, como muestra el gráfico, el volumen es relativamente alto. ¿Qué significa esto? Significa que compradores y vendedores se enfrentan en una batalla. Los especialistas obtienen beneficios vendiendo sus activos a un precio elevado. Pero están entrando compradores para adquirir esos activos, lo que impide que el precio baje mucho más. Al mismo tiempo, el mercado tampoco es lo suficientemente alcista como para permitir que el precio suba. Según el VSA, esto suele ocurrir en el punto álgido de un movimiento alcista y sugiere que el mercado se está quedando sin impulso alcista. Por lo general, es un signo de debilidad e indica que pronto puede producirse un cambio de tendencia.

Ejemplos de varias velas

La idea básica que subyace al análisis de varias velas en un gráfico es la misma que cuando se analiza una sola vela: el volumen debe validar el precio. Pero en el caso de múltiples velas, debe validar no solo cada vela en sí, sino también la tendencia general. Después de todo, la regla de Esfuerzo vs. Resultado se aplica a las tendencias de la misma manera que a una sola vela: cuanto más fuerte es la tendencia mayor es el volumen que debe crearla.

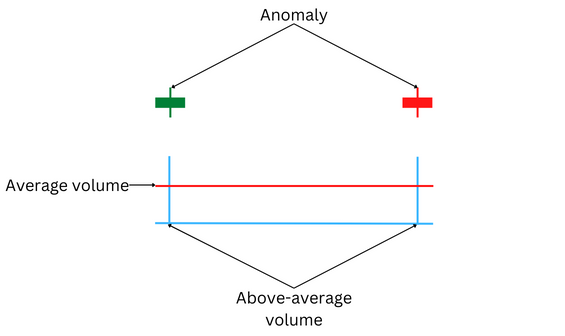

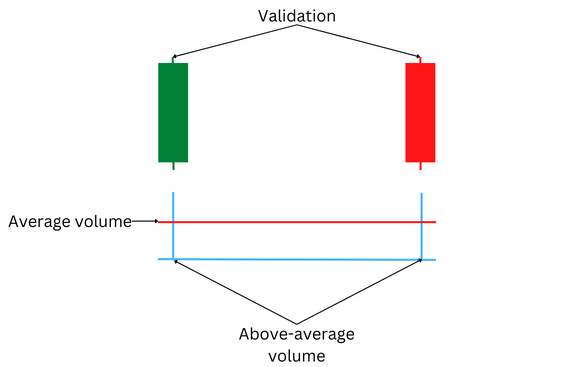

Validación

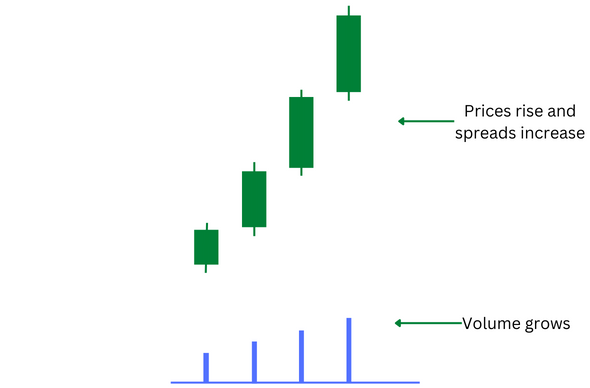

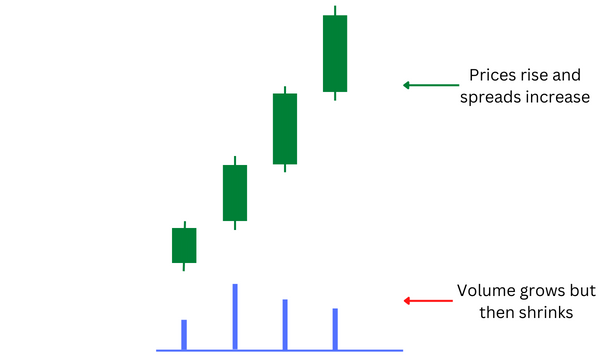

Empecemos por ver un ejemplo de tendencia alcista:

¿Qué puede decirnos el Análisis del Diferencial de Volumen sobre este gráfico? Para empezar, cada vela recibe la validación del volumen: las velas pequeñas se corresponden con un volumen de negociación bajo, mientras que las velas grandes muestran un volumen elevado. Pero, ¿qué hay del cambio de precios que creó la tendencia alcista? ¿Se mueve en sincronía con el volumen o al contrario? Como puede ver, cada aumento posterior del diferencial se correlaciona con un aumento del volumen. Por lo tanto, puede considerarse una validación, ya que el resultado (fuerza creciente de la tendencia) coincide con el esfuerzo (volumen creciente). Pero, ¿qué nos dice desde el punto de vista del VSA? Según la teoría del VSA, varias cosas. En primer lugar, los partidarios del VSA considerarían que se trata de un movimiento válido, insistiendo en que el elevado volumen indica que los creadores de mercado se han unido para impulsar el mercado al alza. A continuación, una tendencia puede considerarse firmemente establecida después de que tres velas se hayan validado (en este ejemplo, las cuatro velas se han validado). Además, la tendencia alcista es fuerte, ya que las mechas de las velas son pequeñas. Y, en última instancia, puede ser relativamente seguro lanzarse junto con otros alcistas, abriendo posiciones en largo. He aquí otro ejemplo:

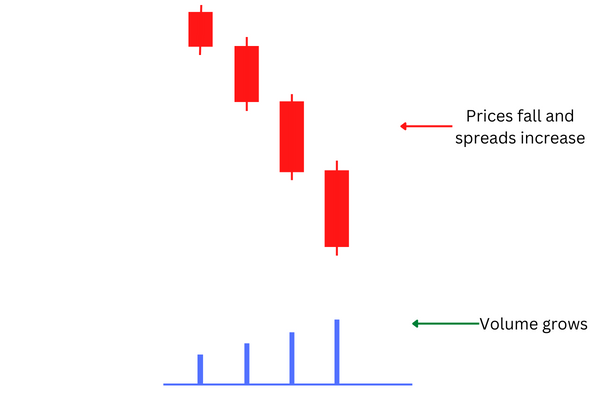

Esta vez, es una tendencia bajista. ¿Pero obtuvo la validación del volumen? Para algunos, a primera vista, puede parecer que no. Al fin y al cabo, el precio bajaba mientras el volumen subía. Eso significa que el movimiento del precio y el volumen se opusieron, ¿verdad? Y es por eso que el término Análisis del Diferencial de Volumen es probablemente mejor que Análisis del Precio y el Volumen. Esto se debe a que, en última instancia, el precio en sí no es tan importante como el diferencial. Y es irrelevante si la vela o la tendencia es alcista o bajista. Recuerde, los precios no se mueven solos, necesitan un esfuerzo para moverse, y no importa si suben o bajan. Para empujar el precio una cierta cantidad a la baja, necesitará el mismo esfuerzo que para empujarlo una cantidad similar al alza. Volvamos al ejemplo. El hecho de que el precio estuviera bajando carece de importancia. Lo importante es que el diferencial iba en aumento. Y eso coincidió con el aumento del volumen. Por lo tanto, este ejemplo también muestra la validación, ya que el resultado fue similar al esfuerzo. Además, las pequeñas mechas indican que fueron los operadores bajistas los que crearon la mayor parte del volumen.

Anomalía

Ahora, después de ver cómo se ve la validación en múltiples velas, es hora de ver cómo pueden verse las anomalías en un gráfico de múltiples velas. Recuerde que los ejemplos que se ofrecen aquí no cubren todas las formas posibles en que las anomalías (o la validación, en realidad) pueden aparecer en un gráfico real. Los gráficos en directo pueden ser muy complejos, por lo que los ejemplos actuales se han simplificado para mostrar los aspectos básicos. Comencemos por observar una anomalía en una tendencia alcista:

El movimiento del precio es similar al que se muestra en el ejemplo de validación. Los precios suben con un diferencial cada vez mayor. Pero, ¿y el volumen? ¿Aumenta a la par que los precios? Inicialmente, parece que el volumen valida el precio: el diferencial es pequeño y el volumen es apropiadamente bajo. Pero la segunda vela empieza a mostrar una anomalía. Aunque tanto el volumen como el diferencial aumentaron, el volumen se disparó bruscamente, mientras que el diferencial mostró solo un modesto incremento. Eso contradice la tercera ley de Wyckoff. Pero, ¿qué ocurre después? El precio continuó subiendo, con el diferencial ampliándose en cada vela consecutiva. Pero el volumen no apoyaba el movimiento del precio, sino que se movía en la dirección opuesta: a la baja. ¿Cómo puede explicar esta anomalía el Análisis del Diferencial de Volumen?

Según el VSA, el mercado está sobrecomprado. Los creadores de mercado intentan hacer subir los precios, pero los vendedores se lanzan a aprovecharse de los precios altos. Eso explica el fuerte aumento del volumen con solo un incremento moderado del precio. Aunque había muchos operadores en el mercado, una parte importante de ellos eran vendedores que impedían que subieran los precios. Pero, ¿qué ocurre con el posterior movimiento al alza de los precios, acompañado de un volumen a la baja? Los partidarios del VSA especulan con que se trata de un intento de los insiders de atraer a los alcistas, dando la impresión de que el mercado es alcista mientras se preparan para que el mercado baje. Sea cierto o no, la anomalía muestra supuestamente una señal de debilidad en el mercado, ya que los operadores no están interesados en comprar al nivel de precios actual. Sin embargo, esto no garantiza que se produzca un giro. La debilidad puede ser efímera y dar lugar a un pequeño retroceso. Pero será una buena idea vigilar el mercado y ver si hay una buena oportunidad para ponerse en corto. Veamos ahora una anomalía en un gráfico bajista:

La situación es similar a la del gráfico alcista. El diferencial y el volumen empiezan a sincronizarse. Pero la segunda vela muestra una anomalía, ya que el elevado volumen solo dio lugar a un aumento moderado del diferencial. Y mientras los precios seguían desplomándose con un diferencial cada vez mayor, el volumen empezó a disminuir. El resultado parece no estar respaldado por el esfuerzo. El Análisis del Diferencial de Volumen dice que esto es una señal de un mercado sobrevendido. Los vendedores intentaban hacer bajar el mercado, pero los compradores acudían atraídos por el bajo precio, lo que impedía que el precio bajara mucho más. Eso explica por qué el elevado volumen no se tradujo en un diferencial suficientemente amplio. Y mientras los especialistas fijaban el precio más bajo (al menos eso creen los seguidores del VSA), la mayoría de los operadores ya no estaban interesados en vender a un precio tan bajo. Esta anomalía supuestamente indica que se avecina una corrección alcista o un cambio de tendencia. Puede ser una buena oportunidad para abrir posiciones en largo mientras el precio está bajo. Pero los analistas que utilizan el VSA aconsejan esperar a la validación de un movimiento alcista antes de hacerlo.

Tres pasos para analizar gráficos de velas en el Análisis del Diferencial de Volumen

El análisis del diferencial de volumen sugiere que, al analizar los gráficos, hay que empezar por fijarse en los pequeños detalles y luego pasar a la visión de conjunto. Esto se hace en tres sencillos pasos:

- Empiece a buscar una validación o una anomalía en una sola vela.

- A continuación, observe varias velas anteriores y vea si crean una imagen clara de una validación o anomalía de múltiples velas.

- Y luego mire un marco temporal a más largo plazo. Esto le ayudará a comprender dónde se produce la validación o la anomalía dentro de la tendencia. Recuerde que los mercados tienen inercia. Y el hecho de que el mercado muestre debilidad a corto plazo no significa necesariamente que una tendencia fuerte a largo plazo vaya a terminar. Por otra parte, cuando se inicia el cambio de tendencia, primero aparecerá en un marco temporal más pequeño y solo entonces procederá lentamente a hacerse evidente en marcos temporales más largos. Por lo tanto, a menudo tiene sentido empezar analizando marcos temporales más pequeños y luego ir paso a paso hacia marcos temporales más grandes. Por ejemplo, puede empezar a buscar en un marco temporal de cinco minutos, luego pasar a un marco temporal de una hora, luego a un marco temporal diario y por último a un marco temporal semanal o incluso mensual. Por supuesto, puede ser difícil ver las tendencias en diferentes marcos temporales y detectar un giro con solo mirar el precio y el volumen. Para complementar el VSA, tendrá que utilizar indicadores técnicos, como líneas de tendencia, líneas de soporte y resistencia y patrones de velas. En los siguientes capítulos de este artículo se explicará cómo utilizar estas herramientas junto con el VSA.

Análisis de tendencias y ciclos en el VSA

Los partidarios del análisis del diferencial de volumen tienen una visión interesante de por qué existen las tendencias y los ciclos de precios. Creen que se debe a que los insiders manipulan los mercados. No necesariamente los precios en sí, sino más bien el sentimiento del mercado. Según los defensores del VSA, los insiders utilizan los medios de comunicación y otras herramientas para crear un sentimiento entre los operadores, alcista o bajista, en función de lo que necesiten los manipuladores. Las noticias que afectan al sentimiento pueden incluir informes financieros de compañías, datos macroeconómicos, noticias geopolíticas, etc. Tal idea puede resultar difícil de creer y sospechosamente similar a una teoría de la conspiración. Una opinión menos extrema sería que los creadores de mercado tienen mejor acceso a una gran variedad de datos, lo que les permite evaluar con mayor eficacia cuándo y dónde deben entrar y salir de los mercados. De todos modos, no es que la mayoría de los seguidores del VSA crean que la manipulación sea un esfuerzo concentrado de los insiders. Más bien piensan que estos insiders ven los mismos datos y utilizan la misma estrategia de trading, lo que les ayuda a aunar esfuerzos para manipular los mercados sin que exista un acuerdo consciente entre ellos. Sin embargo, antes de analizar con más detalle las tendencias en el VSA, es posible que desee saber qué marcos temporales debe utilizar para analizar las tendencias.

Marcos temporales

Como se ha dicho anteriormente, el Análisis del Diferencial de Volumen se puede utilizar en cualquier marco temporal. Del mismo modo, los ciclos analizados en este capítulo pueden aparecer en cualquier marco temporal, ya sea de 1 minuto o mensual. El marco temporal que debe utilizar depende principalmente de dos factores:

- El mercado en el que opera. Diferentes mercados favorecen diferentes marcos temporales. Por ejemplo, las acciones suelen comprarse a largo plazo. Por lo tanto, un ciclo puede tardar días, semanas o incluso meses en completarse. En los mercados más rápidos, como el Forex, un ciclo puede completarse en cuestión de horas, si no de minutos.

- El estilo de trading que está utilizando. Diferentes estilos de trading requieren diferentes marcos temporales. Los scalpers suelen utilizar gráficos de 1 minuto, 5 minutos y 15 minutos. Los operadores de swings suelen utilizar gráficos de 1 o 4 horas. Los gráficos diarios y a más largo plazo son más adecuados para los inversores a largo plazo.

También debe recordar que las tendencias comienzan a formarse en marcos temporales más cortos y luego se van extendiendo a marcos temporales más largos. Por lo tanto, tiene sentido examinar más detenidamente los gráficos antes de considerar un panorama más amplio.

Principales conceptos

El Análisis del Diferencial de Volumen utiliza los siguientes conceptos en relación con las tendencias:

- Acumulación

- Distribución

- Testeos o pruebas

- Clímax de compra

- Clímax de venta

Para comprender mejor el funcionamiento de los ciclos analizados en este capítulo, puede pensar en el funcionamiento de los mayoristas. Compran mercancías a precio de mayorista para venderlas a precio de minorista y así obtener dinero para comprar más mercancías a precio de mayorista. Los creadores de mercado se comportan de manera similar. Según los fanáticos del VSA, hacen bajar los precios, compran activos a bajo precio, luego hacen subir los precios y después venden los activos acumulados a un precio alto. Veamos estos conceptos con más detalle.

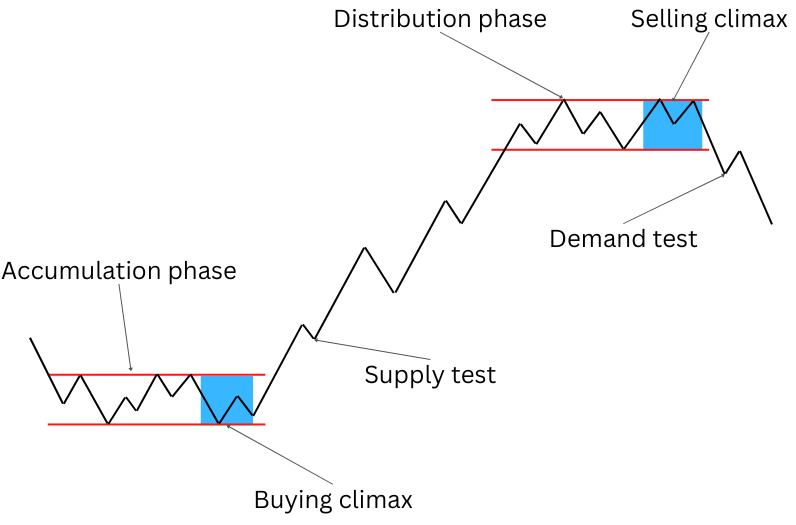

Acumulación y distribución

Según el Análisis del Diferencial de Volumen, los mercados oscilan entre períodos en los que los especialistas compran (acumulan) a un precio bajo y venden (distribuyen) a un precio alto. Esos períodos se denominan fases de Acumulación y Distribución, respectivamente.

Acumulación

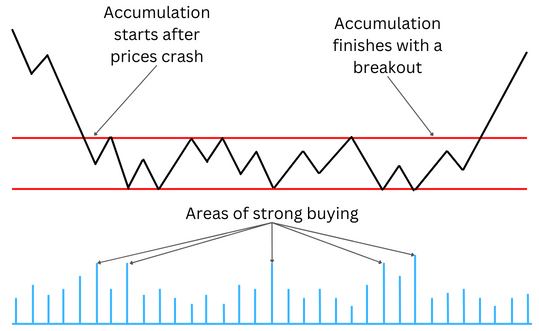

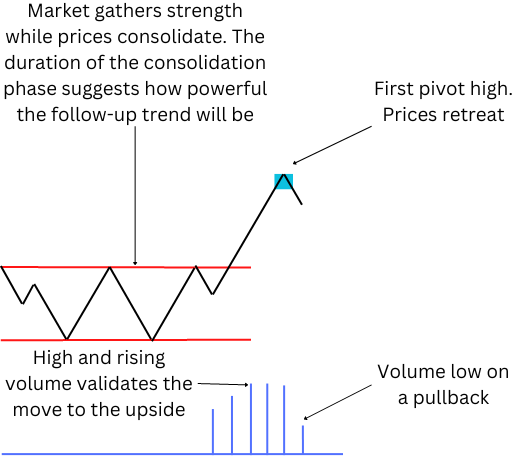

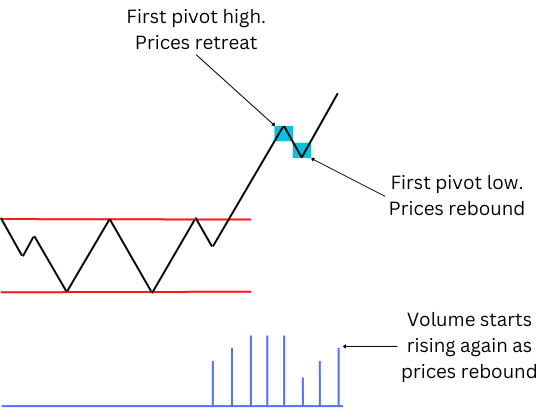

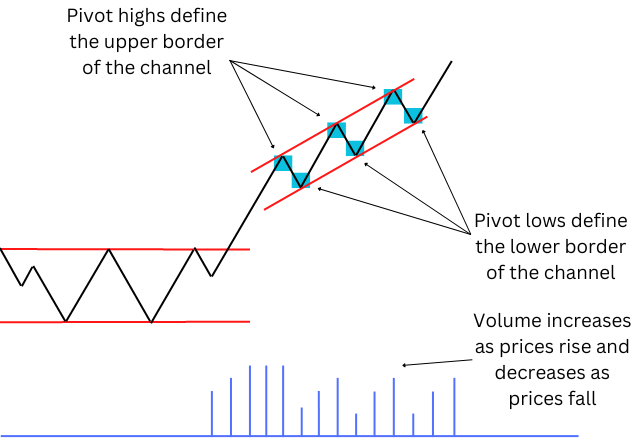

Como cualquier operador razonable, los creadores de mercado quieren comprar cuando los precios son bajos. Los operadores que siguen el análisis del diferencial de volumen creen que, para conseguirlo, los insiders utilizan los medios de comunicación para asustar a los mercados y hacer que los operadores minoristas vendan sus activos, haciendo bajar los precios. Por supuesto, los insiders deben tener cuidado de no asustar demasiado a los mercados, pues de lo contrario nadie compraría los activos que han acumulado durante la fase de acumulación. La fase de acumulación puede prolongarse durante un tiempo antes de que los creadores de mercado decidan hacer subir el precio. Esto significa que los precios subirán y bajarán en un rango durante la fase de acumulación. Hay varias razones por las que los insiders no compran todo lo que pueden de golpe. Para empezar, los insiders quieren convencer a los operadores alcistas que se aferran a sus activos de que su causa está perdida. También quieren asegurarse de que no haya más vendedores que impidan a los creadores de mercado hacer subir los precios una vez finalizada la fase de acumulación. Por eso los especialistas permiten que los precios suban un poco durante la fase de acumulación, ya que esperan que esas pequeñas subidas convenzan a los operadores bajistas para que vendan sus activos. Y, por último, los especialistas no quieren comprar demasiado rápido, ya que eso haría subir los precios antes de que termine la fase de acumulación. Así es como puede verse la fase de acumulación en un gráfico:

Distribución

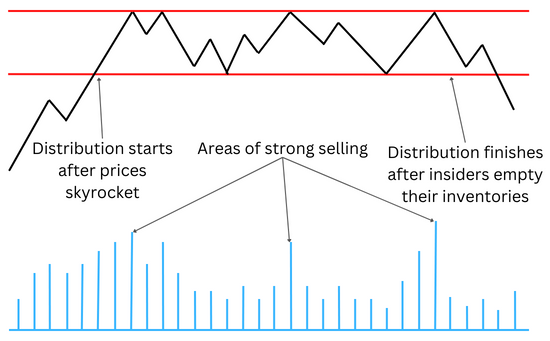

Una vez que los insiders acumulan suficientes activos, empiezan a empujar los precios al alza con noticias positivas (o al menos así lo creen los seguidores del Análisis del Diferencial de Volumen). Prefieren hacerlo de forma lenta y constante, sintiéndose seguros al saber que tienen suficientes activos para vender cuando llegue el momento. Los seguidores del VSA especulan con que los insiders también utilizan el miedo en este caso, pero el miedo a perderse algo en lugar del miedo a la pérdida. Una vez que los precios alcanzan el nivel objetivo y los operadores minoristas se convencen de que el mercado es alcista, los especialistas empiezan a vender sus acciones. Lo hacen de forma lenta y constante, igual que compran durante la fase de acumulación, para evitar que los precios se desplomen demasiado pronto. Por eso los precios suelen moverse en un rango estrecho durante esta fase, también similar a la fase de acumulación. Una vez que los creadores de mercado vacían sus inventarios, están dispuestos a permitir que los precios se desplomen para poder comprar barato. Y el ciclo se repite una vez más, ad infinitum. Este es el aspecto que puede tener la fase de distribución en un gráfico:

Testeos o pruebas

Puede que le surja una pregunta: ¿cómo saben los insiders cuándo poner fin a la acumulación y la distribución? ¿Cómo pueden estar seguros de que no habrá suficientes operadores para dirigir el mercado en la dirección contraria a los deseos de los insiders? Ahí es donde entra en juego el concepto de testeo o prueba. Según el Análisis del Diferencial de Volumen, existen dos tipos de testeos: el testeo de la oferta cuando la fase de acumulación se acerca a su fin y el testeo de la demanda cuando la fase de distribución se acerca a su fin.

Testeo de la oferta

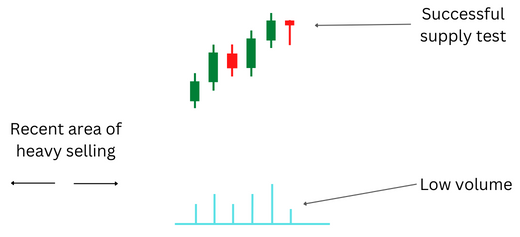

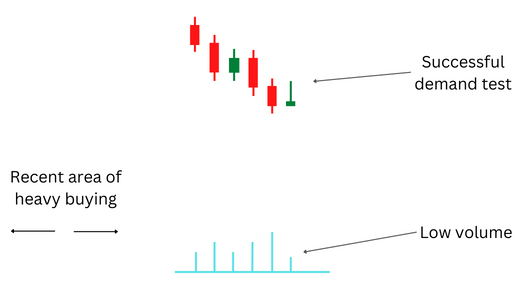

Cuando finaliza la fase de acumulación, los insiders necesitan estar seguros de que no quedan vendedores (o, al menos, que su número es completamente insignificante) que hagan bajar los precios después de que los insiders comiencen sus esfuerzos por hacerlos subir. Para ello, como creen los seguidores del VSA, hacen subir los precios hasta los niveles en los que se estaban produciendo las fuertes ventas recientes y luego intentan hacerlos bajar de nuevo para ver si se unen los vendedores. Así es como se ve un testeo exitoso:

Para empezar, preste atención al aspecto de la última vela. En un testeo exitoso, puede ser alcista o bajista. No importa. Lo que realmente importa es que su diferencial es estrecho y su mecha inferior es grande. Significa que el mercado no aceptó el precio más bajo. Además, fíjese en el volumen. Es bajo, lo que significa que otros operadores no se unieron al movimiento a la baja. Y así es como se ve un testeo fallido:

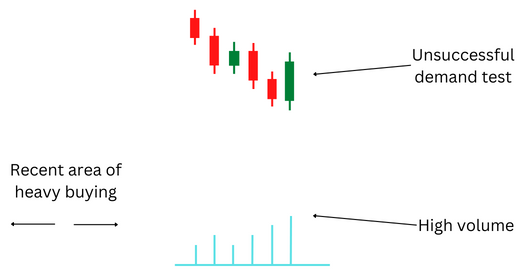

En este caso, el cuerpo de la vela es ancho, lo que significa que el mercado aceptó el precio más bajo. Y el volumen es alto, lo que sugiere que los vendedores se unieron al movimiento a la baja. Según los creyentes en el VSA, esto es un problema para los insiders, ya que todavía hay vendedores en el mercado que pueden detener el movimiento al alza planeado por los creadores de mercado. Esto significa que los insiders renovarán sus esfuerzos para convencer a los vendedores de que se deshagan de sus activos, de manera que los intentos posteriores de hacer subir los precios no se vean obstaculizados. Los defensores del VSA creen que, independientemente de si la prueba tuvo éxito o no, proporciona información crucial para los operadores. A saber, que los creadores de mercado están dispuestos a impulsar el mercado al alza. Si la prueba tiene éxito, es probable que el movimiento al alza se produzca muy pronto. Si no tiene éxito, acabará ocurriendo, pero probablemente un poco más tarde, cuando ya no queden vendedores en el mercado.

Testeo de la demanda

El testeo de la demanda es básicamente lo contrario que el testeo de la oferta. La gente que cree en el VSA piensa que los insiders quieren asegurarse de que no queden compradores en el mercado una vez concluida la fase de distribución. Para comprobarlo, mueven los precios más abajo, en el nivel en el que hubo fuertes compras recientemente, y luego los suben un poco más para ver si alguien muerde el anzuelo y empieza a comprar. Así es como se ve un testeo exitoso:

En este caso, el mercado rechazó el movimiento al alza, lo que sugiere que no quedaban compradores en un número significativo y que los precios podrían bajar. La vela, que muestra dónde se ha producido la prueba, tiene un cuerpo estrecho, igual que en el testeo de la oferta. La diferencia es que la mecha superior debe ser grande, mientras que la inferior debe estar casi ausente. El bajo volumen también sugiere que el movimiento al alza no fue genuino. He aquí un ejemplo de un testeo fallido:

El mercado aceptó la subida y cerró la sesión notablemente por encima de la apertura. Así lo demuestra el cuerpo ancho de una vela alcista. Además, el elevado volumen indica que los operadores se unieron al movimiento alcista, lo que significa que el mercado aún no está preparado para precios más bajos. Al igual que en el caso de un testeo de la oferta, un testeo de la demanda sugiere que los creadores de mercado están preparados para un movimiento significativo, esta vez a la baja. El éxito o fracaso de la prueba sugiere si el movimiento se producirá pronto o se retrasará un poco.

Clímax de compra y clímax de venta

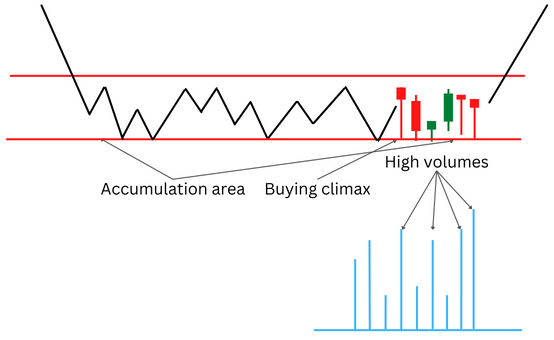

Hemos hablado de las fases de acumulación y distribución, así como de la forma en que los creadores de mercado comprueban cuándo el mercado está listo para finalizar esas fases. Pero, para prepararse correctamente para el final de una fase, hay que conocer las señales que indican que la fase está a punto de terminar. El análisis del diferencial de volumen proporciona señales de un clímax de compra y un clímax de venta que pueden ayudarle cuando se acerca el final de una fase. Antes de explicar el concepto de clímax de compra y venta, es importante señalar que "compra" y "venta" en el nombre del concepto reflejan el punto de vista de los especialistas, no de los operadores minoristas. Esto significa que el clímax de compra se produce al final de la fase de acumulación, cuando los operadores minoristas venden, pero los especialistas compran sus activos vendidos. Y el clímax de venta se produce al final de la fase de distribución, cuando los operadores minoristas compran y los especialistas les venden. He aquí un ejemplo de cómo puede verse un clímax de compra en un gráfico:

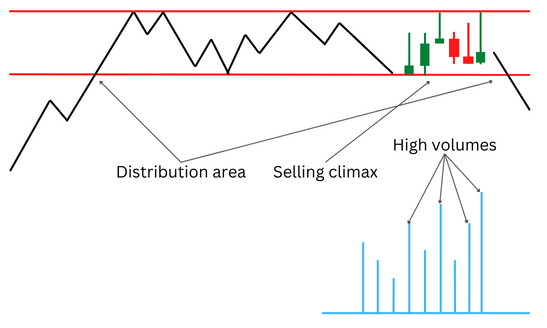

Como puede ver, el clímax de compra está representado por una secuencia de velas con un cuerpo estrecho y una mecha inferior prominente. ¿Qué significa eso? Los analistas adheridos al VSA creen que eso significa que los operadores minoristas están vendiendo sus acciones, pero los especialistas están encantados de comprarles. Por eso se crean las mechas más bajas: la venta por parte de los operadores minoristas hace bajar los precios, pero los creadores de mercado no permiten que bajen demasiado, comprando todo lo que pueden a bajo precio, haciendo así que los precios vuelvan a subir. El elevado volumen en las velas relevantes confirma que las grandes instituciones financieras participan en la actividad del mercado. El VSA aconseja que, si se observan señales de un clímax de compra, se esté preparado para un fuerte movimiento al alza. Y así es como puede verse un clímax de venta en un gráfico:

Es, esencialmente, un espejo opuesto de un clímax de compra. Las velas que lo representan también tienen el cuerpo estrecho, pero las mechas superiores son grandes en lugar de las inferiores. Para los que creen en el VSA, la lógica es sencilla: los precios intentan subir cuando los operadores minoristas alcistas se lanzan por miedo a perderse algo, pero los especialistas evitan que los precios suban demasiado vendiendo sus activos a los operadores ordinarios. Para confirmar un clímax de venta se requiere un volumen elevado, al igual que en el caso de un clímax de compra. Según el VSA, un clímax de ventas es señal de que el mercado experimentará pronto una fuerte caída de precios.

Ejemplo de un ciclo completo

Para concluir el debate sobre los ciclos en el Análisis del Diferencial de Volumen, veamos un ejemplo de un ciclo completo:

El ciclo comienza con la acumulación, ya que los creadores de mercado, con la ayuda de las fluctuaciones de precios, intentan convencer a los operadores minoristas para que vendan sus activos a un precio bajo. Después de que los insiders hayan hecho acopio de activos y la fase de acumulación haya llegado a su fin con un clímax de compra, los especialistas comprueban la oferta para asegurarse de que no quedan vendedores en el mercado. A la fase de acumulación le sigue un repunte de los precios al alza, en el que los creadores de mercado inician la distribución. Venden sus activos a un precio elevado porque los operadores minoristas están convencidos de que la tendencia es alcista. Después de que los insiders vacíen sus existencias, la fase de distribución concluye con un clímax de venta. A continuación, los especialistas comprueban la demanda, se aseguran de que no quedan compradores en el mercado y hacen bajar los precios. Cuando los precios alcanzan niveles suficientemente bajos, los creadores de mercado empiezan a reponer sus existencias en la fase de acumulación y el ciclo vuelve a empezar. Recuerde que los ciclos similares al que se muestra aquí se producen en cualquier marco temporal, desde el de 1 minuto hasta el mensual.

Patrones de velas

En este capítulo se explican los patrones de velas desde el punto de vista del Análisis del Diferencial de Volumen. Habla de los patrones más importantes, del significado de su situación en la tendencia y de sus relaciones con el volumen. Pero antes de pasar a patrones de velas específicos, es necesario conocer los principios fundamentales del análisis de patrones de velas en el VSA.

Principios fundamentales

Aunque algunos de los principios se mencionaron anteriormente, será útil repetirlos para que recuerde utilizarlos cuando analice velas y patrones de velas:

- Las mechas revelan la fuerza del sentimiento del mercado. Las mechas largas a ambos lados de la vela indican indecisión e incertidumbre entre los operadores. Mechas muy cortas o ausentes significan un fuerte sentimiento en la dirección del precio de cierre.

- El diferencial (la longitud del cuerpo de la vela) también indica el sentimiento del mercado. Si el diferencial es estrecho, es que no hay un sentimiento fuerte entre los operadores. Un diferencial amplio sugiere que el sentimiento es fuerte en la dirección del cierre.

- Analice la vela en relación con su ubicación en la tendencia mayor. El hecho de ver un patrón familiar en una vela no significa que automáticamente sepa lo que significa. Es necesario tener en cuenta las velas cercanas y la ubicación del patrón en la tendencia para entender lo que dice sobre el precio.

- Acuérdese de mirar el volumen. El volumen valida el precio. Por lo tanto, recuerde buscar la validación o una anomalía al analizar los patrones de velas.

Pasos en el análisis de patrones de velas

Esta es la lista de pasos que sigue un especialista medio en VSA cuando analiza patrones de velas:

- Identificar un patrón en una vela. Recuerde que una vela no dice mucho. El hecho de que haya encontrado un patrón en una vela no significa que deba abrir una posición inmediatamente. Realice otros pasos del análisis. Espere si necesita confirmar que la historia que cuenta el patrón es cierta.

- Observe las velas cercanas en busca de un patrón similar. Si el patrón realmente cuenta una historia sobre el mercado y no es solo una casualidad, es probable que se produzca en más de una vela. Después de todo, si las condiciones del mercado que llevaron a la creación del patrón en una vela siguen siendo las mismas, entonces deberían llevar a la aparición del mismo patrón en otras velas.

- Mire el volumen. Recuerde que el volumen valida el precio. Considere si el volumen en la vela con el patrón fue alto o bajo. Mire las otras velas con un patrón similar. Si el volumen aumenta en cada una de las velas siguientes, entonces es una fuerte señal de que el patrón es válido.

- Mire cómo se comportaron los precios en esta zona de precios antes. Si, por ejemplo, los precios mostraban debilidad en el rango de precios actual anteriormente, y el patrón también sugiere debilidad, entonces es probable que se avecine un movimiento a la baja.

- Fíjese en qué tendencia mayor se ha producido el patrón. Recuerde que el mismo patrón puede contar una historia muy diferente en distintas partes de una tendencia. Hay una gran diferencia entre un patrón que apareció, por ejemplo, al final de la fase de acumulación y el mismo patrón que se formó al final de la fase de distribución. A menudo, tendrá que esperar a que la tendencia progrese antes de poder decir en qué punto de la tendencia se ha formado el patrón.

- Fíjese en distintos marcos temporales. Recuerde que las tendencias comienzan a formarse en marcos temporales más cortos y se van extendiendo a marcos más largos. Si cree que se está empezando a formar una tendencia en un gráfico horario, mire el gráfico de 15 minutos. Si está en lo cierto, ya deberían haberse formado tendencias similares en el marco temporal más corto. Si, por ejemplo, cree que se ha iniciado un giro en el gráfico horario, ya debería ser evidente en el gráfico de 15 minutos. Después, espere a que aparezca la misma tendencia en un gráfico de 4 horas o incluso diario para confirmar que efectivamente se está produciendo. Si la tendencia no aparece en un gráfico a más largo plazo, eso no significa necesariamente que no se haya formado en un gráfico a más corto plazo. Pero lo que sí significa es que es probable que la tendencia no dure mucho tiempo y, si desea abrir una posición, debería mantenerla solo durante un breve periodo.

- Abra una posición solo si todos los pasos dan como resultado la confirmación del patrón. En general, los especialistas del VSA aconsejan realizar un movimiento solo cuando identifique varias velas con patrones similares que muestren un volumen alto o ascendente, que la ubicación del patrón en la tendencia sea propicia para sus planes y que la tendencia aparezca en varios marcos temporales diferentes.

Patrones

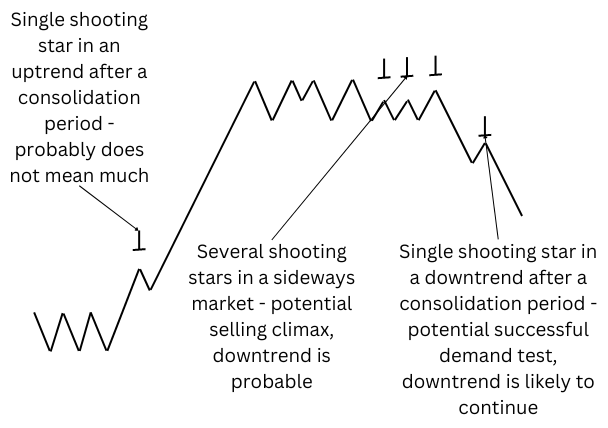

Estrella fugaz

El patrón indica debilidad. El patrón de estrella fugaz se forma cuando una vela con un cuerpo muy estrecho y una mecha inferior casi o totalmente ausente tiene una mecha superior muy grande. Este es su aspecto:

Puede ver que se parece mucho a nuestro ejemplo de mecha superior del capítulo en el que explicamos las partes básicas de una vela. Y ese ejemplo también explica cómo puede formarse ese patrón. Solo para recordárselo: ocurre cuando los compradores intentan hacer subir los precios durante la sesión (o el marco temporal que haya elegido para su gráfico), pero los vendedores toman el control del mercado y hacen que los precios vuelvan a bajar. Y por eso el patrón indica debilidad en el mercado: muestra que los operadores bajistas superaron a los alcistas. Algo muy importante que hay que recordar sobre este patrón gráfico: no significa automáticamente que los precios vayan a entrar en una tendencia bajista. Solo muestra una debilidad en el mercado. Para comprender la importancia de la debilidad y la posible evolución de los precios, es necesario seguir los pasos indicados anteriormente. En particular, debe ver si hay otras velas de estrella fugaz cerca en el gráfico, en qué parte de la tendencia se encuentran y qué niveles de volumen corresponden a las velas. Si se produce una única estrella fugaz con un volumen bajo en la tendencia alcista, puede esperar un retroceso menor como máximo. Cada estrella fugaz posterior muestra una creciente debilidad del mercado. Si van acompañados de un volumen creciente, entonces es probable que se produzca una corrección mucho más fuerte o incluso un giro. Si aparecen varias estrellas fugaces con un volumen alto en un gráfico lateral, puede esperar una rotura bajista. Cuanto más tiempo se muevan los precios lateralmente, más fuerte debería ser la tendencia bajista final. Nota importante: un patrón de estrella fugaz no puede dar lugar a una anomalía. Demuestra que el mercado es débil y eso no depende del volumen. El volumen solo revela lo importante que es la debilidad. También hay que tener en cuenta en qué momento del ciclo se ha formado el patrón. Si aparece en una tendencia alcista poco después de la fase de acumulación, es probable que no se produzca ningún giro o incluso un fuerte retroceso. Si se produjeron varias estrellas fugaces en la fase de distribución, entonces probablemente vea un clímax de venta y debería estar preparado para que comience pronto una tendencia bajista. Y si se forma una vela de estrella fugaz poco después de la finalización de la fase de distribución, entonces es probable que esté presenciando un testeo de demanda exitoso. Para que le resulte más fácil entender cómo funciona esto, aquí tiene un gráfico con algunas de las posibles variaciones de un patrón de estrella fugaz que pueden producirse dentro de una tendencia:

Martillo

El patrón indica fortaleza. En esencia, el patrón de vela martillo es un espejo opuesto al patrón de estrella fugaz. Se forma cuando una vela tiene un cuerpo muy estrecho con una mecha inferior muy larga y una mecha superior extremadamente corta o totalmente ausente. He aquí su aspecto:

De nuevo, nos recuerda a la imagen del capítulo sobre las partes de la vela, concretamente sobre la mecha inferior. Y el mecanismo para la creación del patrón de martillo es similar al de la creación de la mecha inferior: los vendedores intentan empujar los precios a la baja, pero los compradores acuden para tomar el control del mercado y hacer que los precios reboten. Mientras que en el caso de una mecha inferior en una vela normal, los precios pueden subir y bajar después de la creación de la mecha, una vela con el patrón de martillo muestra que los operadores alcistas mantuvieron el control al final de la sesión. Esto quiere decir que el sentimiento es alcista y que el mercado es fuerte. Y una vez más, recuerde los pasos principales enumerados anteriormente si desea analizar el gráfico utilizando el Análisis del Diferencial de Volumen: busque otros patrones similares en las velas cercanas y observe el volumen y la ubicación del patrón en la tendencia. Por sí solo, el patrón sugiere fuerza, pero no indica su importancia ni cuánto puede durar. Una vela martillo única con un volumen bajo en una tendencia bajista fuerte insinúa solo un pequeño rebote a corto plazo antes de que los precios reanuden su movimiento a la baja. Si se produce poco después de la fase de acumulación, probablemente se trate de una prueba de oferta exitosa. Un martillo con un volumen medio sugiere una corrección alcista más sustancial. Y un martillo con un volumen alto indica una posible pausa significativa o incluso el fin de la tendencia bajista. Nota importante: un patrón de martillo no puede dar lugar a una anomalía. Demuestra que el mercado es fuerte y eso no depende del volumen. El volumen solo revela la importancia de la fuerza. Varias velas cercanas con patrones de martillo aumentan la importancia de la señal, especialmente si van acompañadas de un volumen creciente. Si se produce tras un período de movimiento lateral, es probable que se produzca una rotura al alza. Según los teóricos del VSA, es señal de que los especialistas están adquiriendo activos a los operadores minoristas y posiblemente signifique que la fase de acumulación ha alcanzado el clímax de compra. He aquí una imagen que muestra algunos de los posibles casos de aparición del patrón de martillo en un gráfico:

Doji con piernas largas

El patrón indica incertidumbre. Un patrón doji con piernas largas se parece a una combinación de las velas estrella fugaz y martillo. Una vela doji con piernas largas tiene un cuerpo muy estrecho, mientras que sus mechas (tanto superior como inferior) son muy largas (de ahí el nombre de "piernas largas"). He aquí un ejemplo:

El patrón indica que el sentimiento del mercado no es ni alcista ni bajista. El doji con piernas largas indica que el mercado es volátil, ya que compradores y vendedores luchan por hacerse con el mercado. Ambos presionan el precio, pero al final ninguno de los dos consigue tomar el control del mercado. Este patrón suele provocar el fin de la tendencia o incluso un giro. Al menos si se valida. Y eso es importante tenerlo en cuenta: de acuerdo con el VSA, el patrón doji con piernas largas puede experimentar anomalías. En circunstancias normales, la volatilidad en el mercado significa un alto nivel de actividad y, por tanto, un volumen elevado o, como mínimo, superior a la media. Si ese es el caso, el patrón doji con piernas largas puede considerarse validado. Pero si el patrón que sugiere volatilidad en el mercado está presente, y sin embargo el volumen es bajo, entonces estamos ante una anomalía.

Los partidarios del VSA aducen el siguiente razonamiento para explicar por qué se producen estas anomalías: los insiders intentan activar las órdenes stop colocadas por los operadores minoristas. Para ello, los creadores de mercado empujan los precios de un lado a otro, normalmente con la ayuda de las noticias, para crear grandes oscilaciones. De este modo, los insiders pueden librarse de la influencia no deseada de los operadores minoristas y tomar el control del mercado para sí mismos. Los expertos del VSA afirman que debe evitar el mercado si ve una vela doji con piernas largas y poco volumen. Y si la vela va acompañada de un volumen elevado, lo que sugiere que los creadores de mercado están participando activamente en el mercado, debería estar preparado para identificar la tendencia que se desarrollará finalmente y seguirla. La lógica que subyace a estos consejos es que la participación de insiders significa que la tendencia es probablemente genuina y no una trampa.

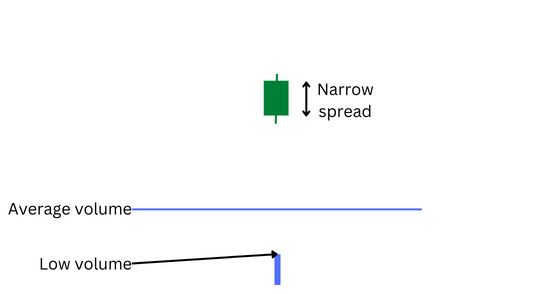

Velas con diferencial estrecho

El patrón indica un débil sentimiento de mercado. Aunque no suele figurar entre los patrones de velas, el Análisis del Diferencial de Volumen tiene una visión especial de las velas con un diferencial estrecho y mechas cortas. En general, este tipo de velas se producen cuando los operadores no tienen una opinión clara sobre el mercado y esperan a que las noticias o los datos empujen al mercado en una dirección concreta. Normalmente, este tipo de velas no son especialmente interesantes para los operadores. Pero los usuarios del VSA están especialmente interesados en esas velas, en busca de anomalías en el volumen. ¿Qué constituye una anomalía en una vela de diferencial estrecho? Para empezar, pensemos en cómo debería ser la validación de estas velas. Las velas estrechas suelen indicar un mercado en calma y un bajo nivel de actividad. Por lo tanto, el volumen de dichas velas también debería ser bajo. Por eso, las velas de diferencial estrecho con poco volumen pueden considerarse validadas. Por consiguiente, las velas con diferencial estrecho con un volumen superior a la media pueden considerarse una anomalía.

Pero, ¿qué puede significar tal anomalía? Los partidarios del VSA creen que significa que los insiders están perdiendo el control del mercado. Participan de lleno en el mercado, tratando de empujarlo en la dirección que desean. Pero el resto de los operadores impiden que eso ocurra, empujándolo en la dirección opuesta. Pero, ¿qué nos dice esto sobre la evolución del mercado? Según el VSA, se trata de una señal sobre un próximo giro. Si la vela de diferencial estrecho era alcista, la anomalía significa que el mercado rechazó un precio más alto y probablemente bajará. Por el contrario, si la vela fue bajista, la anomalía sugiere que el mercado no desea que los precios caigan y probablemente repunte en un futuro próximo. Sin embargo, los expertos del VSA no recomiendan actuar inmediatamente después de haber detectado una vela de diferencial estrecho. Aconsejan esperar a otras señales de giro, como una estrella fugaz, un martillo o un doji con piernas largas.

Velas con diferencial ancho

El patrón indicó un fuerte sentimiento de mercado. Este patrón es sencillo: el cuerpo de la vela tiene una gran extensión mientras que las mechas son muy cortas o inexistentes. Muestra que el mercado no experimentó fuertes fluctuaciones durante la sesión, moviéndose principalmente en una dirección. Este comportamiento indica un fuerte sentimiento en la dirección del cierre: alcista si los precios cerraron por encima del nivel de apertura, bajista si cerraron por debajo. Los especialistas del VSA insisten en que hay que fijarse en el volumen antes de entrar en el mercado. Si el volumen es superior a la media, se supone que los insiders participan en el mercado y usted puede abrir una posición de acuerdo con el sentimiento del mercado con relativa seguridad. Pero si el volumen es bajo, los seguidores del VSA insisten en que significa que el movimiento no es auténtico y que hay que mantenerse alejado del mercado.

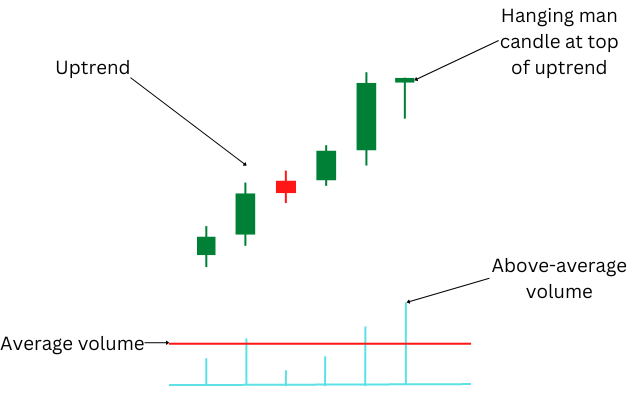

Hombre colgado

El patrón indica debilidad potencial en una tendencia alcista. El patrón del hombre colgado parece igual que el patrón del martillo: una vela con un cuerpo estrecho, una mecha superior muy pequeña o inexistente y una mecha inferior muy larga. La diferencia entre ambos patrones radica en su ubicación en una tendencia. Mientras que un patrón de martillo puede aparecer en cualquier punto de la tendencia, el patrón de hombre colgado solo puede producirse en la parte superior de una tendencia alcista. Esto hace que sea algo difícil detectar un hombre colgado, ya que puede confundirse fácilmente con un martillo a pesar de que estos dos patrones tienen implicaciones opuestas sobre la tendencia. También es importante que el volumen sea superior a la media.

Pero, ¿por qué el patrón del hombre colgado cuenta una historia muy diferente de la que cuenta el patrón del martillo? ¿Por qué promete debilidad aunque los operadores alcistas controlen el mercado al final de la sesión? El análisis del diferencial de volumen ofrece la siguiente explicación: los insiders prueban el agua antes de iniciar una fase de distribución. Según la teoría del VSA, el patrón del hombre colgado sugiere que los creadores de mercado están comprobando si el mercado puede absorber sus ventas. El volumen superior a la media confirma que los creadores de mercado participan activamente en el mercado. El hecho de que los precios hayan rebotado después de que los insiders los hayan hecho bajar demuestra que, sin duda, hay suficientes compradores que quieren adquirir los activos que los especialistas están vendiendo. Y eso sugiere a los insiders que es un momento excelente para empezar a vender. Los expertos del VSA aconsejan esperar a la confirmación de la debilidad tras detectar una vela de hombre colgado. Lo ideal es que a la vela de hombre colgado le siga inmediatamente una vela de estrella fugaz. Es una fuerte señal de validación e indicación de que es probable que se produzca un cambio de tendencia muy pronto. Pero aunque una estrella fugaz aparezca algo más tarde, sigue siendo una señal de validación. En cualquier caso, la validación solo es posible si la vela del hombre colgado va acompañada de un volumen superior a la media.

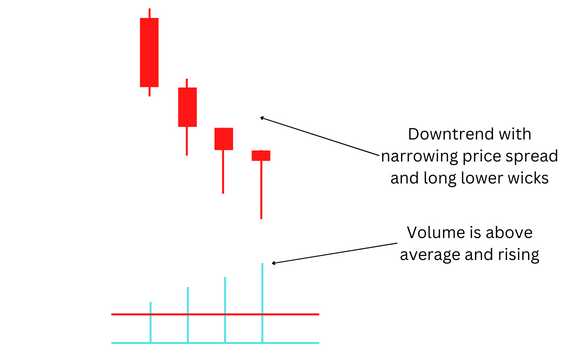

Volumen de parada

El patrón indica fortaleza. Este patrón se produce cuando una tendencia bajista comienza a perder impulso y los operadores alcistas empiezan a arrebatar el control del mercado a los bajistas. Pero como los mercados suelen tener una fuerte inercia, una tendencia bajista suele tener que ralentizarse gradualmente antes de que pueda desarrollarse una tendencia alcista. Los expertos suelen compararlo con un gran barco que necesita detenerse lentamente antes de poder invertir su movimiento. El patrón parece una secuencia de velas con mechas largas inferiores y cuerpos cada vez más estrechos. El análisis del diferencial de volumen también establece que el volumen debe estar por encima de la media y en aumento para validar el patrón. La señal alcista es especialmente potente si los precios cierran en la mitad superior del rango de apertura-cierre.

Los especialistas del VSA explican este comportamiento diciendo que los insiders están comprando a los operadores minoristas. Pero al no poder absorber la venta en una sola sesión, los creadores de mercado vuelven al mercado al día siguiente, y al siguiente, y así sucesivamente, hasta que ya no quedan vendedores. Aunque al principio los vendedores pueden seguir presionando los precios a la baja, su número disminuye cada día, lo que debilita el impulso bajista. Esto explica el continuo estrechamiento del diferencial, que indica el debilitamiento de la fuerza bajista. El patrón de volumen de parada sugiere que el mercado probablemente se girará pronto, comenzando a moverse al alza. El patrón suele empezar a desarrollarse antes del inicio del clímax de compra.

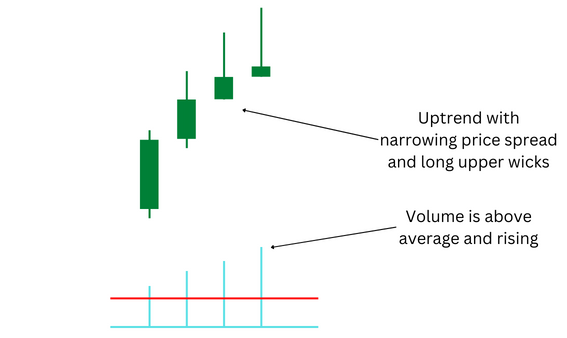

Volumen de máximo

El patrón indica debilidad. El volumen de máximo es el polo opuesto del patrón de volumen de parada. Consiste en una secuencia de velas con cuerpos cada vez más estrechos y largas mechas superiores. Lo ideal es que la secuencia termine con una vela de estrella fugaz. Al igual que con el volumen de parada, la disminución del diferencial debería ir seguida de un aumento del volumen por encima de la media. La señal es especialmente fuerte cuando las mechas superiores se cierran en la mitad inferior de la vela.

Los defensores del VSA explican el patrón por la venta al mercado por parte de los insiders de los activos que han adquirido previamente. No venden todo a la vez para evitar que se desplome el mercado, sino que aumentan la cantidad que venden gradualmente, incrementando así el volumen. Cada vez es más difícil que los precios suban a medida que aumenta el volumen de ventas de los creadores de mercado. Por ello, el diferencial disminuye y los precios luchan por mantenerse cerca de los máximos de las sesiones, lo que da lugar a mechas superiores largas. Según el Análisis del Diferencial de Volumen, este patrón suele preceder a una fase de distribución. Si ocurre cuando la fase de distribución ya está en marcha, el patrón indica que el clímax de venta va a comenzar pronto. Los expertos del VSA aconsejan a los operadores que se preparen para un cambio de tendencia.

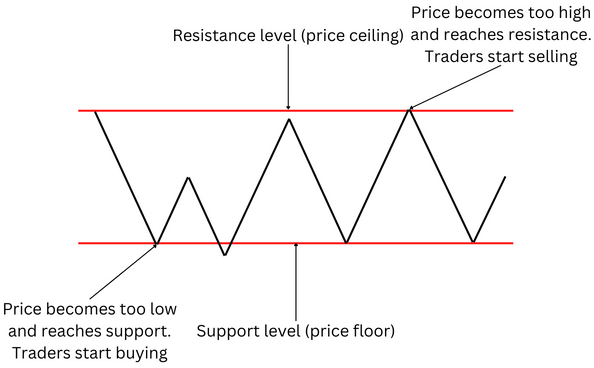

Soporte y resistencia

Hasta ahora, hablábamos de una sola vela o de un pequeño grupo de velas. Y aunque la información proporcionada por las velas y los patrones de velas sin duda puede ser beneficiosa, por lo general es de uso limitado sin entender en qué parte de la tendencia se encuentra actualmente. Por supuesto, en retrospectiva es fácil saber en qué punto de la tendencia se encontraba en un momento dado. Pero comprender en qué punto de la tendencia se encuentra en este momento exacto, sin la ventaja de la retrospectiva, puede ser extremadamente difícil. Existen varias herramientas para ayudarle con este problema. Y el concepto de soporte y resistencia es una de esas herramientas. Nota: los niveles de soporte y resistencia también se denominan a veces suelo del precio y techo del precio, respectivamente. En términos generales, los niveles de soporte y resistencia son zonas del gráfico en las que los precios tienden a invertir su movimiento. Si una tendencia alcista alcanza un nivel de resistencia, cabe esperar que los precios retrocedan. Si una tendencia bajista alcanza un nivel de soporte, cabe esperar que los precios reboten. En esencia, los niveles de soporte y resistencia crean un canal horizontal en el que los precios se mueven lateralmente, saltando una y otra vez entre el suelo y el techo. Pero un mercado no puede moverse lateralmente para siempre y los precios acabarán rompiendo al alza o a la baja cuando las fuerzas del mercado sean lo suficientemente fuertes y el sentimiento de mercado apoye abrumadoramente un movimiento en una dirección específica. También se puede pensar en el nivel de soporte como un nivel en el que la mayoría de los operadores empiezan a creer que el precio es demasiado bajo, lo que anima a los participantes en el mercado a comprar. Y el nivel de resistencia es un nivel en el que la mayoría de los operadores empiezan a pensar que el precio es demasiado alto, lo que les lleva a empezar a vender. Otra forma de pensar en el soporte y la resistencia es que el mercado entra en sobrecompra en el nivel de resistencia y en sobreventa en el nivel de soporte.

En cierto modo, el concepto de soporte y resistencia puede considerarse una profecía autocumplida. Como la mayoría de los operadores observan los niveles de soporte y resistencia, tienen expectativas similares sobre un giro del precio en determinados niveles. Esto les lleva a posicionarse en el mercado basándose en el supuesto de que los precios empezarán a moverse en dirección contraria una vez que alcancen un suelo o un techo y esto hace que los precios se comporten realmente de esa manera. A diferencia de los métodos para analizar los gráficos y el comportamiento de los precios que hemos comentado anteriormente, el soporte y la resistencia son indicadores retrospectivos (rezagados) y no prospectivos (adelantados). No tratan de mirar al futuro, sino de contar lo que ocurrió en el pasado. Pero el atractivo generalizado del indicador y la naturaleza autocumplida de la perspectiva que crea siguen haciendo del indicador técnico de soporte y resistencia una herramienta útil para predecir el comportamiento del mercado. Soporte y resistencia es un concepto muy popular y puede leer muchos artículos diferentes que explican cómo funciona (como este). Pero el Análisis del Diferencial de Volumen tiene su propia visión de este concepto. Pero antes de discutirlo en detalle, es necesario aprender tres principios fundamentales de la utilización del soporte y la resistencia en su análisis.

Principios fundamentales

- Los niveles de soporte y resistencia no son muros sólidos. Aunque los niveles de soporte y resistencia se citan como puntos de precio específicos, en realidad, los precios casi nunca se detienen precisamente en esos puntos. Como se muestra en la imagen anterior, el precio puede invertir su movimiento cerca de un soporte o resistencia sin tocarlo directamente. O puede que el precio supere un nivel de soporte o resistencia y luego retroceda. En la práctica, el soporte y la resistencia deben considerarse zonas en torno a los niveles de precios especificados, no barreras sólidas en esos puntos de precio exactos. Esto, por supuesto, añade subjetividad al análisis. Y esto hace que sea bastante difícil predecir el punto concreto en el que el precio se dará la vuelta o distinguir una auténtica rotura de una trampa alcista/bajista.

- Cuanto más tiempo se muevan los precios lateralmente dentro de los límites del soporte y la resistencia, más fuerte será la tendencia resultante. Como postula la segunda ley de Wyckoff, el efecto debe ser proporcional a la causa. Se puede considerar que el mercado está haciendo acopio de fuerzas mientras se mueve lateralmente. Y, cuanto más tiempo se mueve lateralmente, más fuerza gana. Y, en consecuencia, cuanta más fuerza haya ganado, más poderoso será el movimiento después de que el mercado acabe por salir de los confines definidos por los niveles de soporte y resistencia. Hasta dónde llegará el mercado y cuánto durará la tendencia resultante depende del marco temporal del gráfico. En un gráfico de 15 minutos, el movimiento puede durar unas horas. En un gráfico diario, la tendencia puede durar varias semanas.

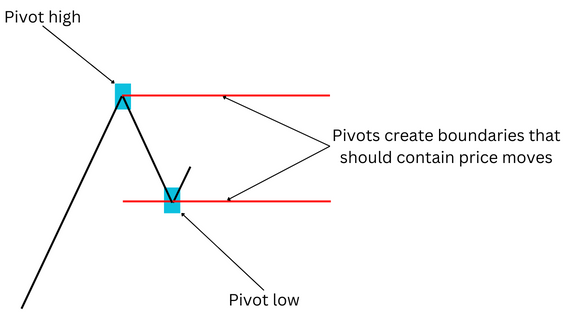

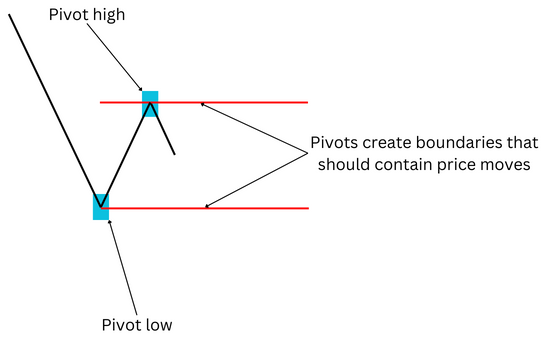

- Utilice pivotes aislados para identificar los niveles de soporte y resistencia. Como se ha dicho anteriormente, el soporte y la resistencia son fáciles de detectar cuando se observan los movimientos pasados de los precios. Pero puede ser difícil hacerlo en el momento presente. Para resolver este problema, el Análisis del Diferencial de Volumen recomienda utilizar puntos pivote, en concreto, un pivote de máximo aislado y un pivote de mínimo aislado.

Análisis de roturas

Puntos pivote aislados

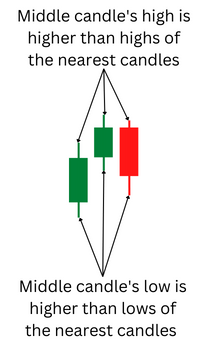

Los puntos pivote aislados o pivotes aislados son un patrón gráfico que consta de tres velas. Un pivote aislado de máximo tiene la vela central con un máximo que es más alto que los máximos de las velas a ambos lados de la vela central y un mínimo que también es más alto que los mínimos de las velas vecinas.

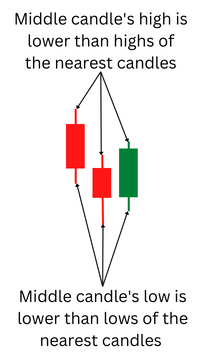

Un pivote aislado de mínimo tiene una vela intermedia con un máximo que es más bajo que los máximos de las velas vecinas y un mínimo que también es más bajo que los mínimos de las velas al otro lado de la vela intermedia.

Los pivotes aislados muestran puntos en los que es probable que los precios inviertan su movimiento. Un pivote aislado de máximo sugiere que un movimiento alcista probablemente se convertirá en un movimiento bajista. Un pivote aislado de mínimo indica que un movimiento bajista probablemente irá seguido de un movimiento alcista.

Identificación de soportes y resistencias mediante puntos pivote aislados

Pero, ¿cómo se pueden utilizar los puntos pivote aislados para identificar las zonas de soporte y resistencia? Por ejemplo, después de un movimiento alcista se forma un pivote aislado de máximo. Esto quiere decir que es probable que se produzca un movimiento a la baja. Si es así, el máximo del pivote marca el nivel de resistencia. Después de que los precios se muevan hacia abajo durante algún tiempo, comience a buscar un pivote aislado de mínimo. Si los precios invierten el movimiento y empiezan a subir después, habrá encontrado el nivel de soporte. Entonces, cabe esperar que los precios se muevan lateralmente, rebotando entre los niveles de soporte y resistencia.

Una situación similar ocurre cuando los precios se mueven a la baja. En este caso, un pivote aislado de mínimo apunta a un nivel de soporte. Si los precios rebotan, empiece a buscar un pivote aislado de máximo. Debería mostrar el nivel de resistencia. Esos niveles crean un canal en el que los precios estarán contenidos, moviéndose lateralmente hasta que se produzca una rotura.

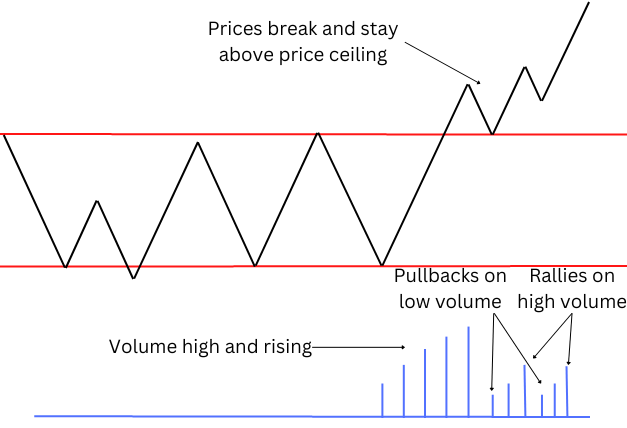

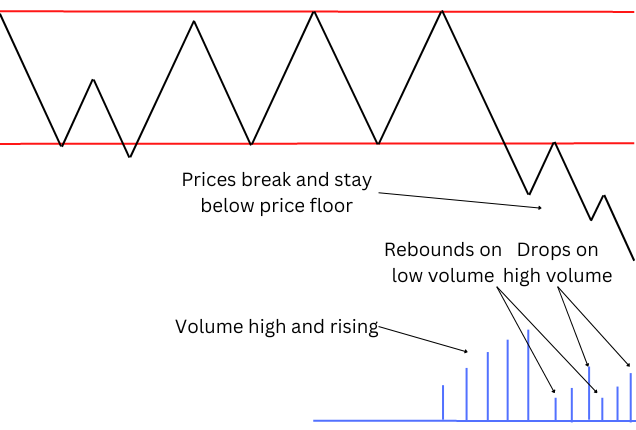

Roturas

Los precios pueden oscilar durante un tiempo, pero no indefinidamente. Tarde o temprano, romperán al alza o a la baja. Cuanto más largo sea el movimiento lateral, más fuerte será la eventual rotura. Las roturas son especialmente fuertes al final de una fase de distribución o de acumulación. Pero, como se ha dicho antes, los niveles de soporte y resistencia no son barreras sólidas y los precios pueden rebasarlos durante un corto plazo solo para volver de nuevo al canal. ¿Cómo distinguir una auténtica rotura de una trampa? El análisis del diferencial de volumen ofrece su respuesta habitual: fíjese en el volumen. Como se necesita una fuerza significativa para romper los confines del canal lateral, una rotura real debe ir acompañada de un volumen elevado. Y cualquier retroceso hacia los niveles anteriores debería tener un volumen bajo. Algo importante que hay que recordar: si los precios rompen un soporte, este se convierte en resistencia; si los precios rompen una resistencia, esta se convierte en soporte. Si los precios retroceden tras una rotura al alza, deberían encontrar soporte en el nivel que antes era resistencia. Si eso ocurre, es probable que la rotura sea auténtica. Lo mismo ocurre en caso de rotura a la baja: cualquier intento de rebote debe encontrar resistencia en el nivel de soporte anterior. Este es el aspecto que puede tener una rotura alcista:

Como se puede ver en la imagen, el volumen comienza a subir a medida que los precios se preparan para una rotura y esta se produce cuando el volumen alcanza su punto máximo. El primer retroceso se produce con poco volumen y no consigue superar el nivel de resistencia anterior, que ahora es un nivel de soporte. Los retrocesos posteriores también se producen con un volumen bajo, mientras que los movimientos al alza registran un volumen creciente. Y aquí tenemos un ejemplo de rotura bajista:

La imagen es similar pero reflejada. Los precios rompen el soporte mientras el volumen aumenta. El rebote posterior no logra superar el nivel de resistencia que antes era un nivel de soporte. Después, los movimientos bajistas van seguidos de un volumen creciente, mientras que cualquier intento de rebote tiene un volumen muy bajo.

Operando roturas

El análisis del diferencial de volumen ofrece tres sencillas reglas para operar con roturas:

- Si tiene una posición abierta en la dirección de la rotura, debería mantenerla.

- Si tiene una posición abierta en la dirección opuesta a la rotura, debería salir de ella.

- Si no tiene una posición abierta, debería abrirla en la dirección de la rotura.

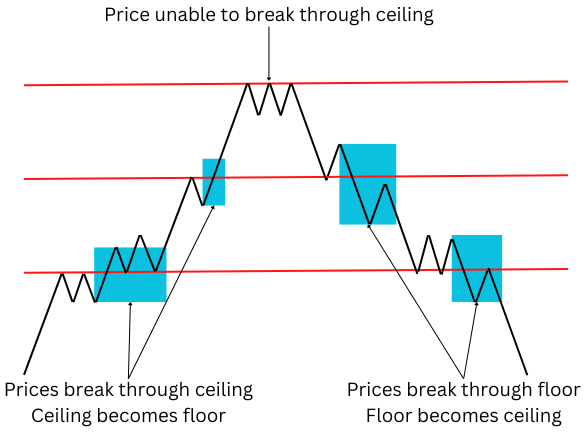

Atravesando varios niveles de soporte y resistencia

Hasta ahora hemos hablado de una rotura de un canal único. Pero los gráficos reales tienen, por supuesto, múltiples niveles de soporte y resistencia. Y los movimientos reales de los precios crean constantemente nuevos canales a medida que los precios se mueven lateralmente en un rango, rompen el rango, estableciendo una tendencia, solo para empezar a moverse lateralmente de nuevo, creando un nuevo canal, después de que la tendencia siga su curso. Se trata de un detalle importante a tener en cuenta si se recuerda que el soporte se convierte en resistencia una vez que se rompe y, del mismo modo, la resistencia se convierte en soporte después de que los precios lo atraviesen. Para ayudarle a entender mejor cómo funciona este concepto y cómo puede ayudarle a predecir los movimientos de los precios, es mejor utilizar los términos suelo del precio y techo del precio. De este modo, puede pensar en los niveles de soporte y resistencia como en una casa de varios pisos. Y en esta comparación, un techo de un piso es un suelo para el piso de arriba. Y cuando los precios suben y sobrepasan un techo, el techo se convierte en suelo y el siguiente nivel importante se convierte en techo. Y el proceso continúa mientras cada avance posterior sea una continuación de la tendencia anterior. Y cuando los precios invierten su tendencia, empieza a ocurrir lo contrario: los precios caen por debajo de un suelo y este se convierte en un techo. El siguiente nivel importante por debajo se convierte en el siguiente suelo hasta que los precios caen por debajo de él y entonces se convierte en el siguiente techo. Y así sucesivamente. He aquí una imagen para que entienda mejor cómo puede producirse este proceso: