График «Японские свечи»

График «японские свечи» возник в Японии несколько сотен лет назад. Считается, что он использовался при торговле рисом. На современных финансовых рынках свечные графики появились в 1990-х годах и сразу же стали крайне популярными. В настоящий момент их использует большинство аналитиков рынка. Популярность этих графиков объясняется тем, что визуально они дают больше информации, чем барные.

В отличие от баров, свечи прежде всего выделяют цены открытия и закрытия, а не максимумы и минимумы. Свеча состоит из прямоугольника, называемого «телом», и вертикальных линий («теней»). Если прямоугольник белого цвета, то его нижняя сторона – это открытие, а верхняя – закрытие. Такая свеча означает, что период был удачный для продавцов (закрытие выше открытия).

Свеча черного цвета обозначает обратную ситуацию: период был удачным для продавцов (верхняя сторона прямоугольника – открытие, нижняя – закрытие).

В случае если подряд будут идти несколько белых свечей, сразу будет понятно, что актив растет, и по нему можно удерживать позицию на покупку. Если же вы видите серию черных свечей, это значит, что настроение относительно данного актива у рынка негативное и, следовательно, вам нужно продавать.

Вместо белого и черного цветов на графиках могут использоваться иные (например, зеленый и красный), но сути это не меняет, отличить растущую свечу от падающей всегда очень просто.

Тени свечи, также иногда называемые «фитилями», отображают минимум и максимум за данный период.

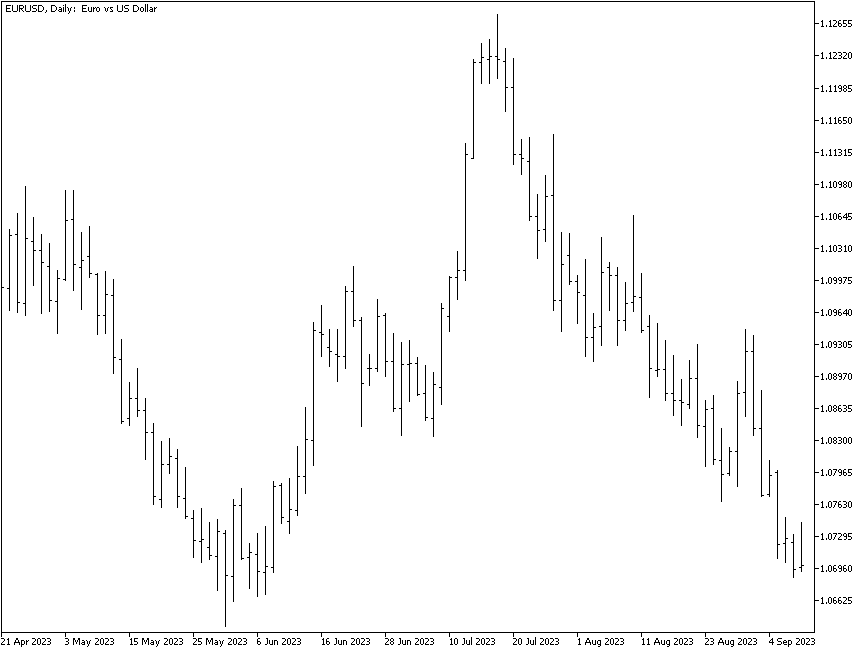

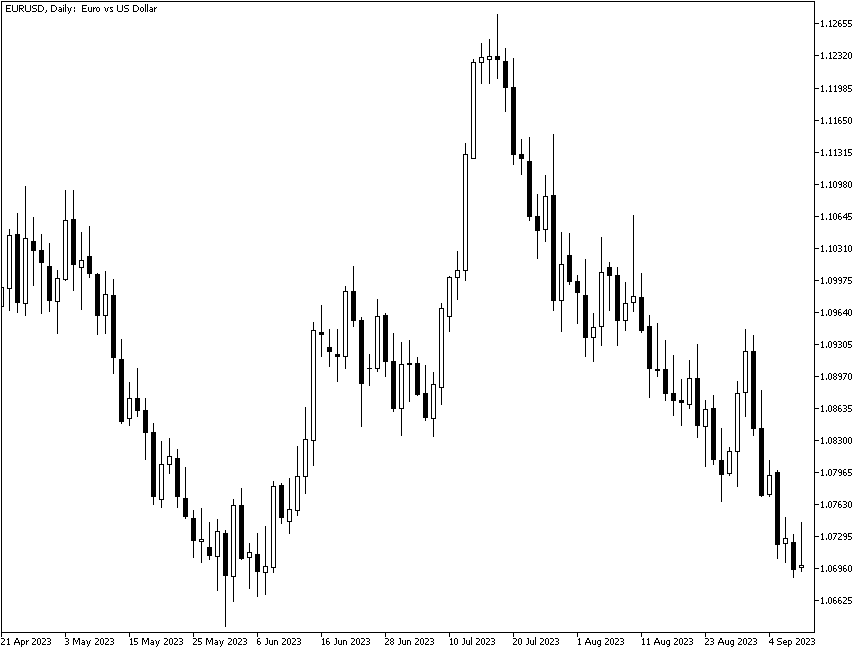

У японских свечей есть одно неоспоримое преимущество перед обычными барами. Бар представляет собой лишь вертикальную линию, тогда как у свечи есть тело в виде прямоугольника. Тело меняет цвет в зависимости от того, что выше: цена открытия (тогда тело черное) или закрытия (тогда белое). Серия свеч с телами одинакового цвета сразу дает правильную визуальную подсказку. Давайте сравним два графика. Какой из них лучше воспринимается на глаз?

Кроме наглядности, у японских свечей есть еще одно важное преимущество: их можно использовать на любом таймфрейме, даже в пределах 1 минуты. Если вы, допустим, торгуете на небольших таймфреймах (от 15 минут до 4 часов), график «японские свечи» для вас – идеальный вариант, так как им можно пользоваться на еще более коротких таймфреймах, чтобы следить за снижением силы движения (свечи становятся короче или вообще превращаются в доджи, когда открытие и закрытие совпадают). Больше всего таких небольших свечей появляется в конце торгового дня (закрытие торгов в Нью-Йорке), когда трейдеры закрывают свои внутридневные позиции.

Размер имеет значение

Как и в случае с барным графиком, здесь работает принцип: чем активнее была торговля, тем больше свеча. Если тело свечи небольшое, значит, торговля шла вяло, если оно длинное – рынок был активен. В случае если тело свечи перекрывает тело предыдущей, она называется поглощающей. Белая свеча такого типа называется бычьей поглощающей, черная – медвежьей.

Одна из самых известных свечных фигур на Форекс называется доджи; это свеча, открытие и закрытие которой полностью или почти совпадают, поэтому ее тело представляет собой горизонтальную линию. Свеча доджи похожа на знак «плюс»: +. Если свеча открылась и закрылась на одном и том же уровне, это означает, что рынок находится в нерешительности. Такое можно увидеть и на барном графике, однако, когда доджи идет после серии больших свечей с длинными телами, это гораздо лучше отображает бездействие рынка во время тренда, чем бары. Сама по себе доджи может обозначать конец тренда, а может и не обозначать – для этого надо посмотреть на следующую свечу. Однако в любом случае это хорошее предупреждение.

Недостатки свечного графика

На свечном графике прекрасно видны цены открытия и закрытия, а вот максимумы и минимумы в глаза не бросаются. Классическое же определение восходящего тренда – это более высокие максимумы и минимумы, а нисходящего – более низкие максимумы и минимумы. Разумеется, чаще всего при более высоких максимумах цены закрытия тоже будут более высокими. Теоретически можно откопать график, где будет наоборот, но это в любом случае аномальное явление и долго оно не продержится. Так что, получается, не такой и большой это недостаток.

По свечным графикам непонятно, что было сначала: максимум или минимум. На традиционных барных графиках горизонтальная линия тика слева от вертикальной линии - это открытие, а справа - это закрытие. На некоторых таймфреймах и вовсе не имеет значения, что было раньше, но бары могу помочь вам предположить, что произойдёт дальше. К примеру, если открытие было рядом с минимумом, а закрытие - с максимумом, то следующий бар скорее всего будет бычьим. Кроме того, на барном графике эти данные нужны, поскольку иначе по ним будет непонятно, бычьи они или медвежьи, а в случае со свечами все ясно по их цвету. Тем не менее, иногда бывает нужно вникнуть в график более глубоко, и в этом случае данные, предоставляемые барами, будут полнее, чем те, что дают свечи.

Далее, свечи порождают лишь краткосрочные индикаторы, которые отображают настроение рынка на протяжении 1-5 периодов. Выше мы уже говорили, что доджи можно рассматривать как предупреждение, однако пока не появится следующая свеча, ничего определенного сказать будет нельзя. Иными словами, анализируя свечной график, вы всегда находитесь в процессе.

Еще одна загвоздка состоит в том, что фигур свечного графика очень много – несколько десятков. Основные пять запомнить легко, однако изучить их все – задача не из легких.

Иногда можно слишком сильно довериться свечам – не стоит этого делать! Как и любые другие индикаторы, свечи лишь указывают, но не решают. Фигура может указать на определенный сценарий – например, тот же пресловутый доджи в конце серии бычьих или медвежьих свечей, но после такого доджи тренд легко может продолжиться. Часто не срабатывает на Форекс и фигура «три белых свечи» или «три черных свечи», указывающая на вроде бы продолжение тренда, при этом по факту четвертая свеча в серии редко бывает того же цвета. Нужная свеча может оказаться пятой или шестой, но не четвертой. Таким образом, нужно вначале изучить, насколько стабилен и силен тот или иной тренд, и только потом применять свечной анализ.

Совместимость с другими индикаторами

Японские свечи прекрасно сочетаются со всеми индикаторами, что вполне логично, так как индикаторы в основном строятся на цене закрытия, как и свечи. MACD, RSI, Stochastics, поддержка и сопротивление – все это прекрасно смотрится на свечном графике.