平均真实波动范围

平均真实波动范围(ATR)这一理念由 Wells Wilder 在其开创性著作《技术交易系统新思路》(1978 年)中提出。大多数情况下,ATR 并不作为指标使用,而是用于对止损位和目标位设置进行实际检查。

范围是指任何时间周期内高低价之间的条形范围——每小时、H4、每日等等。为了说明缺口,Wiler 将其称为“真实”范围,而不是普通的旧“范围”。由于外汇市场几乎每天 24 小时开放,大多数情况下,我们会在周日——即周五纽约市场休市后,亚洲首个交易时段开放时遇到交易缺口,尽管我们有时会在其他情况下遇到缺口(例如央行发布公告,以及美国就业人数等重要数据发布时)。如果时间周期短于一天,我们也会遇到缺口。实际上,我们会在所有时间周期中遇到缺口,但这些缺口仅在时间周期较短时才引人注意。

如果您没有方法说明缺口,而且您的两个连续时段在点数方面拥有相同的高位-低价范围,您将会错过两个条形之间的缺口和相关的重要信息。缺口并非意外。从字面上理解,出现缺口是因为新消息到场,导致市场情绪出现变动。若您愿意在 1.3500 买入 EUR/USD,但仍在等待 1.3490,而新的利好欧元数据普遍出来之后,您将买入价改为 1.3525。缺口的存在提醒其他交易者,市场出现了重大事件。当然,并非每个缺口都会带来一股潮流,但缺口常常会引起一阵买入或卖出潮。不过请记住,这一潮流不会持续太久。

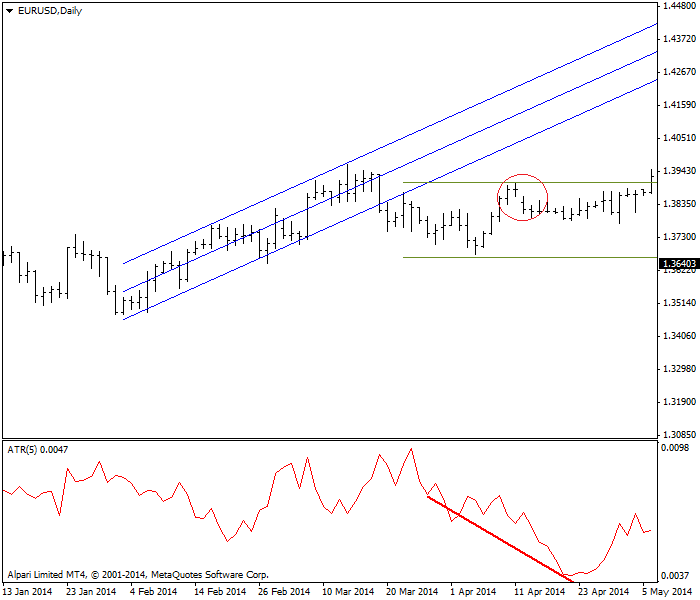

进行 ATR 计算之前,请将 ATR 作为一项指标考虑。以下图表显示上行价格趋势摇摇欲之后的 5 日 ATR。ATR 开始下跌后,即使价格止跌且略有恢复,ATR 依然保持跌势。ATR 下跌是在示警:货币正进行横向交易盘整,如金色水平线所示。要点是:ATR 值下跌意味着市场游移不定且尚未形成趋势。当 EUR/USD 进入趋势,5 日 ATR 约为 80 点。向下突破后,它跌至约 44。请注意,最高价失败后,将出现一个下行缺口。通过绘制水平线,我们推导出,价格必须超过前一个最高价,并在我们能设想上行趋势恢复前“弥补缺口”。图表右侧附近,ATR 再次攀升,表示该货币出现了更多变动,但仅有 ATR 上升还不构成买入理由。

此处警告:ATR 线不遵循其他趋势线。在以上图表中,您将见到一条向上走的标准误差(线性回归)通道,而 ATR 线为横向波动。您也能见到一个可喜的上行趋势且附有持续下行的 ATR 斜线,或者反之亦然。请勿使用 ATR 线来定义价格趋势!不过,它能用于确认方向性意向的缺乏,尤其是如本例所示,与其他指标结合使用时。

Wilder 的平均动向指标(ADX)在公式中用到了 ATR,以便纳入范围理念。单独显示 ATR 仅仅是一种更加直接的用于预测市场参与动向的程度。大数值 ATR 意味着有大量交易正在进行。下跌数值或低数值意味着参与度较低,而且低参与度通常出现在突破之前,虽然它并未指示突破方向

ATR 的计算

大多数或所有图表软件将 ATR 作为标准功能提供,因此您无需自己计算 ATR,但掌握它的理念非常重要。如果您截取货币在 5 个时段内的最高价-最低价范围,并且仅仅取其平均值,当缺口出现时,您获得的数值并不代表真正的范围。当昨日收盘价与今日开盘价之间出现缺口时,您衡量的是从昨日收盘价到今日最高价之间的差距,而不是像往常一样从昨日收盘价到今日最低价之间的差距。这会导致今日最高价-最低价范围的数值较大,而且即使取其平均值后,这依然会导致范围扩大,同时为您反映更准确的市场情绪——请记住,范围扩大意味着交易活动更多。

ATR 的使用

如上所述,大多数情况下,ATR 并不作为指标使用。ATR 用于衡量波动性,小数值表示活动较少,大数值表示活动较多。低波动先于突破出现,但在视觉上有一个更强有力的指标,可帮助我们进行衡量——收缩布林线(John Bollinger 将它称为“收敛”)。