Доход с учетом риска на Форексе

Торговля заключается не только в получении прибыли, но и в минимизации риска. Хороший трейдер должен иметь возможность увеличить доходность, сохраняя при этом риск на минимуме. Вопрос заключается в том, как узнать уровень риска, который требуется для получения определенной прибыли? В этой статье рассматриваются общепринятые меры оценки доходности, скорректированной с учетом риска при торговле на рынке Форекс.

Чистая прибыль и абсолютная просадка

Абсолютная просадка - это наибольший убыток, полученный ниже первоначального уровня капитала.

Абсолютная просадка = Начальный торговый капитал - Самый низкий торговый капитал

Например, предположим, что первоначальный торговый капитал составляет 10 000 долларов.

Самый низкий баланс торгового счета ниже начального капитала = $ 6000 (после серии убытков).

Абсолютная просадка = 10 000 $ - 6000 $ = 4000 $.

Если общая чистая прибыль за период этой серии убытков составила 1000 долларов США (т.е. произошло восстановление с 6000 до 11 000 долларов США), то доход, скорректированный с учетом риска на основе абсолютной просадки, составляет 1000 $ / 4000 $ = 0,25. Очевидно, чем выше отношение, тем лучше.

Чистая прибыль и максимальная просадка

Максимальная просадка - это наибольшее уменьшение значения торгового счета до установления нового максимума.

Максимальная просадка = пиковое значение до наибольшего снижения - минимальное значение до создания нового максимума

Например, представим себе, что начальная сумма на счете была равна 10 000 долларов, затем выросла до 13 000 долларов, затем уменьшилась до 9000 долларов, а затем снова увеличилась до 12 000 долларов. После сумма уменьшилась до 8000 долларов и, наконец, увеличилась до 14 000 долларов.

Максимальная просадка = 13 000 $ - 8000 $ = 5000 $.

В этом примере конечная чистая прибыль составляет 4000 долларов США, а скорректированная с учетом риска прибыль на основе максимальной просадки составляет 4000 долларов США / 5000 долларов США = 0,8. Как и в случае абсолютной просадки, чем выше отношение прибыли к просадке, тем менее рискованным является общий выигрыш.

Относительная просадка

Относительная просадка - это отношение между максимальной просадкой и соответствующим высоким значением капитала.

Относительная просадка = (Самый низкий баланс счета - самое высокое значение капитала) / самое высокое значение капитала * 100%

Например, если открытая позиция приводит к увеличению баланса торгового счета до 15 000 долларов США, а затем к снижению до 8 000 долларов, относительная просадка рассчитывается следующим образом:

Относительная просадка = (8000 $ - 15 000 $) / 15 000 $ * 100% = 46,6%.

В данном примере если сделка закрыта с убытком в 2000 долларов, то абсолютная просадка составляет всего 20000 долларов, а максимальная просадка - 7000 долларов.

Коэффициент Шарпа

Коэффициент Шарпа - один из самых популярных инструментов, используемых инвесторами и управляющими фондами для расчета скорректированной с учетом риска прибыли на рынке акций. На Форексе данный коэффициент менее популярен, потому что он оценивает низкую волатильность доходности, даже если он положителен. Коэффициент Шарпа иначе называется отношением прибыли к волатильности. Это средний доход, полученный сверх ставки без риска на единицу волатильности.

Где:

- RFR - безрисковая ставка, которая обычно считается равной 0% в торговле на Форексе.

- SD - стандартное отклонение.

- AHPR - средняя доходность периода возврата инвестиций или, проще говоря, среднее арифметическое относительной прибыли за сделку.

В целом, чем выше коэффициент Шарпа, тем более оправданной с точки зрения риска и прибыли является торговая система и тем более равномерна доходность.

Индекс «язвы»

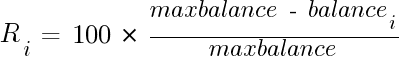

Индекс «язвы» - это показатель прибыли с учетом риска, который вычисляет среднюю относительную просадку после каждой сделки. Чтобы вычислить индекс «язвы», сначала следует найти относительную просадку для каждой сделки, результатом которой является баланс ниже максимального:

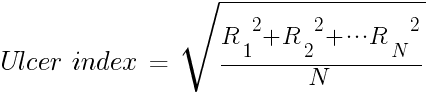

Затем вычисляется квадратичное среднее просадок для всех сделок:

Чем ниже индекс, тем лучше (менее рискованна) стратегия. Индекс «язвы» лучше подходит для измерения скорректированных с учетом риска прибылей в розничной торговле валютой по сравнению с коэффициентом Шарпа, поскольку он не ухудшается во время внезапной торговли с высокой прибылью.

Вышеуказанные коэффициенты позволяют трейдеру рассчитывать доходность торговой системы с поправкой на риск. При этом нельзя "подгонять" значения в угоду каким-то идеалам. Главное, чтобы значения были приемлемы в целом.