العلاقة بين عدم اليقين في السوق وتشكيلات الشموع

يرى كثير من المتداولين المحترفين أن أفضل طريقة لتحقيق الأرباح من التداول في سوق الفوركس هو شراء أزواج العملات التي انخفضت أسعارها بشدة وبيع العملات التي ارتفعت قيمتها إلى مستويات غير مبررة. هناك مجموعة متنوعة من الطرق التي قد تساعدك في تحديد ما إذا كان السعر قد وصل إلى مراحل التشبع بالشراء أو البيع. أحد الأمثلة على ذلك هي مؤشرات الرسم البياني التقليدية مثل الماكد أو مؤشر القوة النسبية حيث أنها قادرة على إعطاء المتداول فكرة عما إذا كانت الأسعار قد ارتفعت أو انخفضت بمعدلات تتجاوز الاعتبارات الموضوعية. برغم ذلك، هناك طرق أخرى للوصول إلى نفس الهدف عن طريق استخدام أسعار الأصول ذاتها، والتي من بينها مخططات الشموع اليابانية حيث أنها قادرة على إظهار سلوك واتجاهات السعر تحت ظروف معينة.

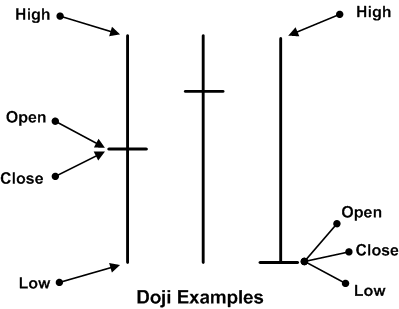

نماذج دوجي

يحتاج المتداول إلى تحديد النقاط التي يكون فيها الاتجاه على وشك التغير إذا ما أراد الشراء عند القيعان والبيع بالقرب من القمم السعرية. تظهر السوابق التاريخية أن تغير الاتجاه يسبقه عادةً فترات من عدم اليقين في السوق. تعكس الرسوم البيانية نفسها هذه الفترات، ولهذا يعتبر نموذج دوجي واحد من أفضل تشكيلات الشموع القادرة على تصوير تردد المتداولين وغياب الحسم عن السوق.

انظر إلى الرسم البياني أدناه:

المصدر: Teach Me Trading

يظهر الرسم البياني أعلاه التشكيل الأساسي لنموذج شمعة الدوجي. بشكل عام، يمكن تمييز الدوجي على الرسم البياني من خلال تقارب أسعار الافتتاح والإغلاق، والتي تكون إما متطابقة أو متقاربة إلى حد كبير، وهو ما يؤدي إلى تكوين "جسم" صغير للغاية للشمعة اليابانية. تصاحب بعض نماذج دوجي ذيول طويلة ولكن هذا ليس شرطاً، فقد تكون ذيول الشمعة قصيرة للغاية في بعض النماذج الأخرى. النقطة الأساسية هنا هي عدم قدرة السوق على اتخاذ قرار حاسم لدفع السعر بقوة صعوداً أو هبوطاً.

يؤدي غياب الحسم إلى إغلاق السعر عند مستويات قريبة من نقطة الافتتاح على الرسم البياني. تلك هي علامة التمييز الأبرز في نموذج الدوجي، والذي يستند بشكل رئيسي على افتراض أن المشاركين في السوق لم يعودوا متأكدين من الاتجاه القادم للسعر. وبناءً على ذلك، إذا كانت الفترة السابقة قد شهدت ارتفاعات قوية فإن ظهور شمعة الدوجي سيكون إشارة على بداية الانعكاس الهبوطي. أما إذا كانت الأسعار قد شهدت انخفاضات حادة خلال الفترة السابقة، فإن نموذج الدوجي في هذه الحالة يمثل إشارة قوية على استعداد السوق لموجة تعافي قوية.

يمكن للمتداولين المخضرمين الاستفادة من هذه المعلومات، لأن حالة التردد السائدة في السوق تعطي انطباع بقرب انعكاس الاتجاه الحالي. تظهر شموع الدوجي في الاتجاهات الصاعدة بالقرب من القمم الحالية، وهو ما يعطي للمتداول فرصة بناء مراكز بيع وتطبيق قاعدة "البيع عند القمم". أما في حالة الاتجاهات الهابطة، فإن ظهور شمعة الدوجي بالقرب من القيعان الحالية يعطي انطباع بقرب بزوغ اتجاه صاعد، وهو ما يسمح للمتداولين بالبدء في بناء مراكز شرائية وتطبيق قاعدة "الشراء من القيعان". يعطينا هذا المثال فكرة عن كيفية استخدام الرسم البياني في إيجاد فرص تداول مثالية وبناء صفقات شراء أو بيع استناداً إلى الصورة التي تنقلها لنا النماذج السعرية عن الظروف السائدة في السوق.

يعتقد كثيرون أنه من المستحيل تحديد الفترات التي تشهد تحولات في معنويات السوق، وهو ما يصعب من مهمة تعظيم الأرباح عن طريق الشراء من القيعان والبيع عند القمم. ولكن هذه الاستراتيجية تصبح أسهل في التطبيق عند الاستعانة بنماذج الشموع اليابانية ورصد نماذج الدوجي باعتبارها إشارة قوية على فترات عدم اليقين التي تمر بها الأسواق. يمكن للمتداولين باستخدام نموذج السعر الموضح أعلاه النظر إلى الرسوم البيانية في الوقت الحقيقي ورصد نقاط الانعكاس المحتمل للاتجاه السائد بسرعة. وبشكل عام، تعد السيناريوهات المذكورة فرصة مثالية لتطبيق الافتراضات التي تبنى عليها نماذج الشموع اليابانية، والتي تتيح بدورها للمستثمر فرصة استباق المتداولين الآخرين في السوق وبناء مراكز تداول في الاتجاه الصحيح قبل أن ينتبه الآخرون للتغيرات المقبلة في الأسعار.

كتبها ريتشارد كوكس