Rango real promedio

La ideal del rango real promedio (ATR, por sus siglas en inglés) fue publicada por Wells Wilder en su revolucionario libro Nuevos Conceptos en los Sistemas de Trading Técnico, de 1978. El ATR no se utiliza mucho como indicador, pero es muy útil si se utiliza como comprobante de la realidad para colocar los stops y objetivos.

El rango es el espacio entre máxima y mínima de una barra en cualquier cuadro de tiempo - horario, H4, diario o cual sea. Wilder lo nombró como "verdadero" en vez del rango normal para explicar los saltos. Al ser casi que 24 horas al día, en el mercado Forex tenemos saltos diarios, sobre todo los domingos, cuando la sesión asiática es la primera en abrir tras el cierre de Nueva York el viernes. Eso sí, en otras ocasiones también sufrimos saltos en otros momentos (como, por ejemplo, los bancos centrales emiten comunicados o se publican los datos laborales de EEUU) También sufrimos saltos en cuadros de tiempo menores que un día. De hecho, contamos con gaps en todos los cuadros de tiempo, pero solo se hacen notar en cuadros de tiempo menores.

Si no cuentas con la metodología necesaria para trabajar con saltos y tienes dos períodos continuos con el exacto mismo rango de máxima-mínima en términos de número de puntos, los perderás entre esas dos barras; algo importante ocurre. Los gaps o saltos no son accidentales. Los saltos aparecen porque ha llegado una nueva pieza de información y hace que los sentimientos, literalmente, salten. Si quieres comprar EUR/USD a 1,3500 pero estás esperando en 1,3490 y llega nueva información a favor del euro, cambiarás tu apuesta a 1,3525. La existencia de los gaps informa a los traders acerca de que algo grande ha ocurrido No todos los saltos producen un efecto en cola, por supuesto, sino una nueva ola de venta o compra de activos en un gap mayor que la mitad del tiempo. Recuerda que puede no durar.

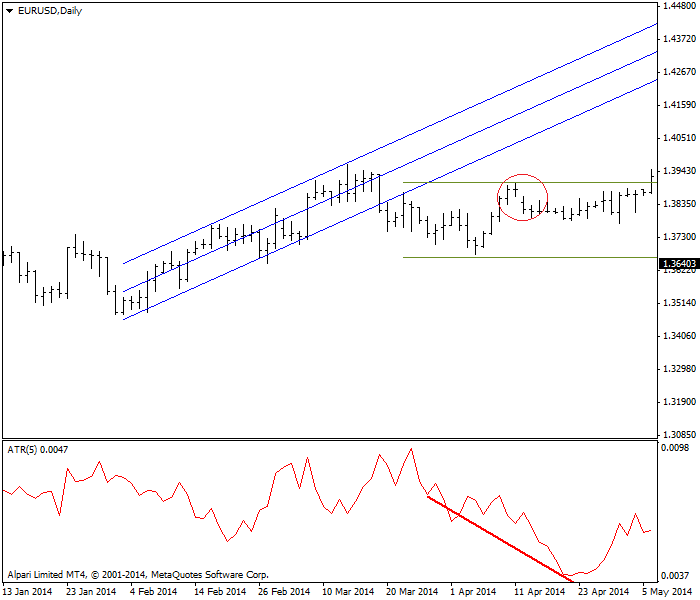

Antes de centrarnos en la aritmética del ATR, es mejor que lo consideres como un indicador. La siguiente gráfica muestra un ATR de cinco días, luego de que la tendencia alcista del precio flaquee. El ATR comienza a caer y se mantiene en caída incluso luego de que el precio deje de caer y se recupere un poco. La caída del ATR es un aviso de que la divisa se encuentra en un rango comercial lateral, marcado por las líneas horizontales doradas. En resumen: los valores en caída del ATR significan que el mercado no está marcando tendencia y está indeciso. Cuando EUR/USD está marcando tendencia, ese ATR de cinco días se encuentra alrededor de los 80 puntos. Luego de la ruptura hacia el movimiento bajista, cae hasta los 44 puntos. Nota que hay un salto bajista justo después de que el valor mayor valor máximo caiga. Al dibujar las líneas horizontales, deducimos que el precio tiene que superar el mayor máximo previo y "cerrar el salto" antes de que asumamos que la tendencia alcista se está reanudando. A la derecha de la gráfica el ATR vuelve a aumentar, mostrando más acción en esta divisa, pero el crecimiento del ATR no es una razón para comprar por sí sola, al menos todavía.

Un aviso: la línea ATR no sigue a otras líneas de tendencia. En la gráfica superior puedes ver un error habitual (regresión lineal) del canal que apunta al alza, mientras que la línea ATR se mueve lateralmente y de forma entrecortada. También puedes tener una tendencia alcista muy buena con la caída persistente y curva de una línea ATR, o viceversa. ¡No utilices la línea ATR para definir el precio de la tendencia! No obstante, puede ser útil, sobre todo en conjunción con otros indicadores, para confirmar la falta de una convicción direccional, tal y como ocurre en el ejemplo.

El indicador de movimiento direccional promedio de Wilder utiliza el ATR en la fórmula para incorporar el concepto de rango. Utilizar solo el ATR es una vía directa para estimar el grado de participación del mercado en un movimiento. Un gran número ATR significa que se están produciendo muchos trades. Una caída o números bajos significan que la participación es baja, y la participación baja normalmente se produce antes de una ruptura, aunque nunca te dice en qué dirección.

Calcular el ATR

La mayoría de los softwares de gráficas ofrecen el ATR con una característica estándar, por lo que no necesitas calcularlo, aunque es importante que entiendas el concepto. Si coges el rango de máximo-mínimo de una divisa sobre cinco períodos y haces la media de los números, podrías conseguir uno que no representa el rango real en caso de que haya un salto. Cuando tienes un gap entre el cierre de ayer y la apertura de hoy, mides desde el cierre de ayer hasta el máximo de hoy, en vez del mínimo habitual. Esto hace que el rango máximo-mínimo de hoy sea mayor e, incluso tras marcar promedio, tiene el efecto de ampliar el rango y darte una imagen más certera del sentimiento del mercado. Recuerda, un rango más amplio significa mayor actividad de trading.

Utilizar el ATR

Tal y como dijimos, el ATR no se suele utilizar como indicador. El ATR es una medida de la volatilidad, con números pequeños transmitiendo una actividad baja y números altos indicando mucha actividad. La baja volatilidad precede a una ruptura, pero tenemos un indicador mucho más convincente y visual para medir esto: las cintas de Bollinger (a las que Bollinger nombró "el Apretón").