使用止损订单的重要性

止损订单的重要性强调多少次都不过分。正如 W. D. Gann 于 20 世纪 30 年代写道,如果您不使用止损,则问题不在于您是否会破产,而是何时破产。这是因为市场对外部冲击高度敏感,一小时内就能让您损失上百点。这些事件被称为 黑天鹅事件,因为它们在发生之前似乎是无法想象的。

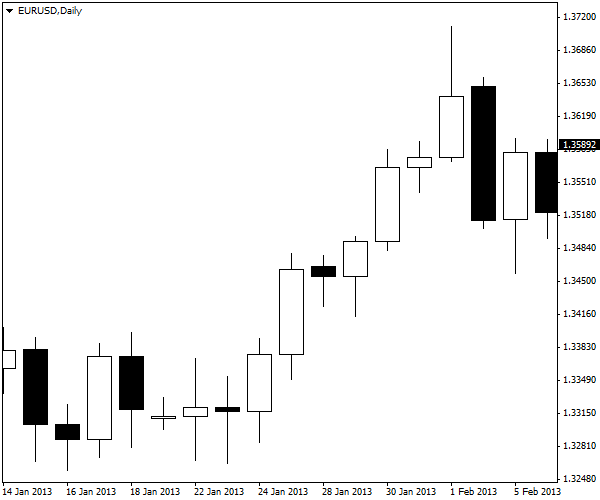

但是不出现黑天鹅事件,也能让您遭受灾难性损失。外汇杠杆的使用会扩大亏损。在外汇市场中,价格并非呈直线变化。即使强趋势也有多次回落,而且您永远不知道,回落何时开始,是小幅回落还是完全逆转。您能判断下图是否是小幅回落吗?

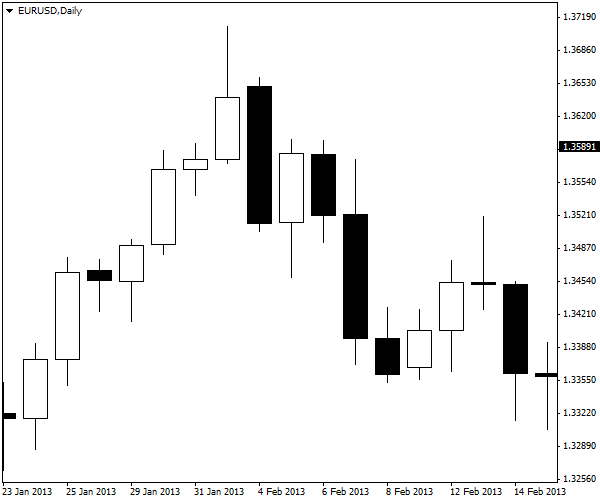

现在请看本图。原本为小幅回落,之后完全逆转:

显然,在下行走势早期退出比在后期退出更好。在走势早期止损让您留有足够的资本以继续交易。当您终于领悟这并非普通的回落,并且在走势快结束时离场时,您可能会亏损所有的交易本金。

止损订单只有一个目的——即限制头寸的亏损。止损无法消除损失,只能将其限制在可控数额内。您可以为做多头寸设置卖出订单止损,或者为做空头寸设置买入订单止损。无论是哪种方式,止损都是指退出已开始转向亏损的头寸。对那些不得不退出市场的交易者进行采访后,他们的回答总是归结为“亏损大于盈利”。

您可能认为,您会看着价格势如破竹地飙升,并在价格变为不利走势——心理止损点时离场。但实际上,在心理止损点退出是非常困难的。按照您的想象,再过几分钟,价格将返回原走势。这被称为“一切终将好转”的借口。

或者您非常清楚是什么导致您的头寸走势逆转。据您判断,逆转并不合理。但市场对您的判断毫无兴趣。市场可能毫无理性、完全错误,但您需要记住,您的交易目的不是正确性,而是赚钱。

这两种情况似乎都像理性思考,但它们其实只是您让情绪控制交易的借口。

一些交易者拒绝止损的另一个原因在于,交易商会知道您的止损位,进而猎杀止损。这是由曾经破产两次的著名对冲基金交易者 Victor Niederhoffer 给出的理由。的确,由于他的头寸非常大,他可能会成为猎杀目标。但是他破产两次正是因为他没有使用止损,而且经历了突然的灾难性亏损。以下哪种情况更糟:是被经纪商戏弄,还是破产呢?

毫无疑问,经纪商和其他人猎杀止损的目的是迫使您离场,以便他们稍后以更低的价格买入或更高的价格卖出。但实际上,没有人需要知道您的确切止损位(或许特别唯利是图的经纪商除外)。止损位被设置在有限的合理技术位,包括支撑线和阻力线、布林线和斐波那契线。任何有图表的人均能见到应该聚集止损位的地方。因为别人可能猜到您的操作而拒绝止损订单,这是一种因为愤怒而伤害自己的做法。任何特定情况下,当市场决定猎杀多头或空头头寸时,明智的策略是离场。

使用止损订单的主要原因是为了实现理性交易计划的需求。在优秀的交易计划中,您已经事先知道可能的收益/亏损率。不要花光最后一分钱,因为市场总会时不时出现意外,但也有一些准确性。例如,每亏损 $1,您希望赚取 $2。实现这一目标的唯一途径在于,让您的大部分真实交易达到现实盈利目标,而且止损制度将亏损限制在收益的 50% 以下。随着时间的推移,这样的计划将稳定地积累资本。

缺点

止损操作确实有一定的缺点。首先,意外事件的发生可能导致缺口或大幅波动,以致于您的止损订单未能按照您指定的水平完成,而是以低很多的水平执行。之后,当您止损退出后,价格走势逆转并回到之前的轨迹——但您已退出。这肯定是尴尬而烦人的,但是您不得不接受这一活跃交易事实。抱怨暂时性冲击让您止损退出,就像抱怨房子着火后没有烧到大于免赔额的程度。

另一个缺点是,价格回落会让您频繁止损。这不是工具的问题,而是操作者的问题。频繁止损意味着您设置的止损位不对,交易的货币对不对,或者交易的时间周期不对。如果一小时周期内,您的止损位是 15 点,但许多个小时内(经过许多天)高、低位平均范围为 30 点,那么您正面临着止损不当的风险。

最后,您可能认为将止损位对外保密的方法在于设置心理止损位,以及在您的电脑、手机或其他唤醒设备上设置提醒系统。但如果您的爱犬发生意外,您必须赶紧送它去医院,或者您的路子着火,或者停电了呢?在紧急情况下,您的止损位可能没有被放在第一位。请在您设置交易时设置止损位。